猜你喜欢

三、磷酸铁锂正极材料景气度回升带动众多企业投资扩产

1、磷酸铁锂动力电池和储能带动正极材料景气度回升

与三元电池相比,磷酸铁锂电池更安全、成本更低、抗高温和抗过充电性能好、循环寿命也更长。但是,能量密度较低,充放电倍率较低,低温新能差。通过纳米化、表面包覆导电材料、掺杂改性、CEI添加剂等方式来提高锂离子扩散速率。通过提高压实密度提高体积能量密度,提高正极厚度来提高正极材料质量或体积占比,减轻电解液、隔离膜、粘结剂、导电剂、集流体、基体、壳体材料等材料的重量(如宁德时代的CTP技术、比亚迪的刀片电池和国轩高科的JTM技术),可以有效弥补LFP电池的短板,拓宽LFP电池的使用场景和市场空间。具体请见《锂离子电池的工作原理与技术进步路线》。

磷酸铁锂电池应用以动力电池和储能电池为主。中国汽车动力电池产业创新联盟数据显示,2020年中国磷酸铁锂动力电池产量累计34.6GWh,同比累计上升24.7%。磷酸铁锂动力电池累计销售30.8GWh,同比累计增长49.2%;磷酸铁锂动力电池装车量累计22.2GWh,占总装车量42.3%,同比累计上升368.5%。磷酸铁锂动力电池产量较出货量高约10%,出货量较装机量高约40%。从磷酸铁锂材料消费领域来看,2020年磷酸铁锂电池出货量在动力电池、储能电池、维修售后、自行车领域的占比分别为49%、28%、7%、4%。

图21:2020年磷酸铁锂电池分应用出货量占比

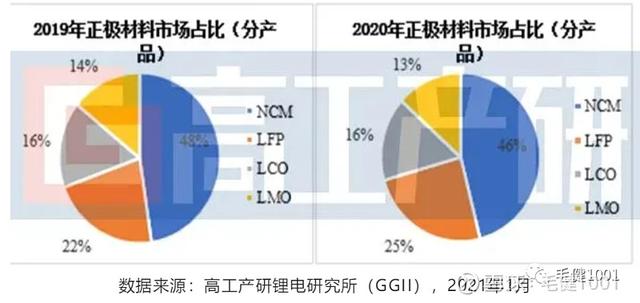

2020年磷酸铁锂正极材料出货量占比上升。根据鑫椤资讯数据,2020年磷酸铁锂材料统计产量14.2万吨,同比增长45.7%,增速远高于其他正极材料。据高工产研锂电研究所(GGII)数据调研显示,2020年中国正极材料出货量51万吨,同比增长27%。磷酸铁锂正极材料出货量达12.4万吨,同比增长40.9%,占比由22%上升到25%。

图22:2020年磷酸铁锂正极材料出货量占比上升

磷酸铁锂电池在商用车领域占主导地位,在乘用车领域渗透率从底部回升。由于磷酸铁锂的特征符合公共用车的高安全性、高性价比需求,在客车、专用车等商用车领域占比较高,2020年,磷酸铁锂在客车、专用车中的装机量占比分别为97%、89%,占据绝对主导地位。2021年1-6月新能源商用车装机量中,97%为磷酸铁锂电池。乘用车对续航能力的要求较高,三元材料更具优势,叠加中国2017-2019年对新能源车的补贴开始向高续航高能量密度车型倾斜,磷酸铁锂电池的市场份额较低。随着以CATL、比亚迪、国轩高科为代表的主流电池企业分别开发出CTP、刀片、JTM技术,改善了铁锂电池续航不足的问题。2020年7月,比亚迪打造的全新车型“汉”正式上市,其中纯电版本的“汉”全部标配磷酸铁锂“刀片电池”,续航超过600公里。上汽通用五菱推出纯电版本的国民代步车——五菱宏光MINIEV,磷酸铁锂版本仅售价2.88万元,续航里程120公里。10月,特斯拉国产Model 3将LG新能源的三元锂电池换成了宁德时代的磷酸铁锂电池。最终,在2020年,磷酸铁锂在纯电乘用车领域装机量占比15%,较19年提升9pct,开始底部回升。2020年磷酸铁锂动力电池装机量23.2GWh,同比增长11.7%,占总装机量的36.7%。磷酸铁锂电池产量累计34.6GWh,占总产量41.4%,同比累计上升24.7%。

磷酸铁锂电池月度装机量超越三元电池。2021年锂、钴、镍等原材料价格大幅上涨,磷酸铁锂电池成本优势凸显。电动汽车频繁出现的自燃事故则使得磷酸铁锂电池成为汽车企业应对安全性问题的措施。比亚迪、特斯拉、北汽、广汽、长城、东风、上汽、奇瑞、长安、江淮、合众、小鹏、零跑等主机厂都推出了磷酸铁锂电池版的主力车型。同时,充电桩的快速覆盖也使得用户不用过多考虑电动汽车续航里程低带来的问题。2021年度《中国主要城市充电基础设施监测报告》的数据显示,全国25个主要城市中,公共充电桩的覆盖率已达到70%,已经能够有效满足电动汽车的充电需求。2021年1-6月,新能源乘用车装机量中,三元材料电池装机量占比为70%,而磷酸铁锂电池装机量占比为30%。2021年8月三元锂电池共计装车5.3GWh,同比增长51.9%,环比下降2.1%;磷酸铁锂电池共计装车7.2GWh,同比增长 361.8%,环比增长24.4%,占比达到57%,超越三元电池。

表18:2021年上半年中国新能源汽车销量排行榜

资料来源:湖南裕能招股说明书

3、德方纳米市场份额开始下滑

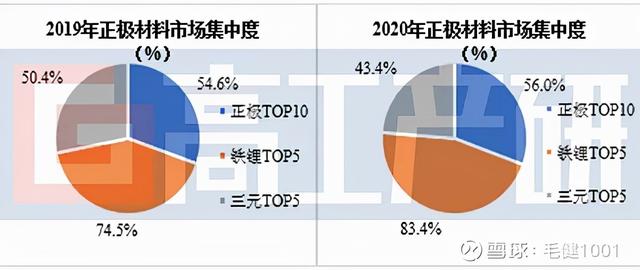

磷酸铁锂材料市场集中度高于三元材料。从市场竞争格局来看,与负极、隔膜、电解液相比,正极材料市场集中度相对低,正极材料TOP10占比仅56%;从细分市场来看,2020年磷酸铁锂材料TOP5占比达到83.4%,远高于三元材料市场的43.4%。磷酸铁锂材料的市场集中度之所以更高,是由于国家正常补贴影响导致大量磷酸铁锂材料企业由于供过于求退出市场。而正极材料企业进入电池企业供应链体系需要时间,随着下游需求快速增长,磷酸铁锂材料市场集中度上升。

图23:2019-2020年正极材料市场集中度

数据来源:高工产研锂电研究所(GGII),2021年1月

德方纳米市场份额开始下滑。2018年-2019年,德方纳米出货量占据磷酸铁锂正极材料市场首位。2020年德方纳米磷酸铁锂产量32,454.67吨、销量30,657吨。湖南裕能磷酸铁锂产量31,025.54吨,销量31,286.81吨。是受CATL、比亚迪等电池企业需求大幅提升带动。湖南裕能出货同比增长超过150%,以25.0%市场占有率排名行业第一(此处数据与用企业销量和总出货量计算所得有细微出入)。

图24:2019-2020年磷酸铁锂各企业市场份额

表21:电池、正极材料厂磷酸锰铁锂布局情况

9月29日晚间,德方纳米(300769)公告,公司当日与曲靖市政府、曲靖经济技术开发区管委会签订《年产2.5万吨补锂剂项目投资协议》,公司拟在曲靖经济技术开发区建设“年产2.5万吨补锂剂项目”,项目总投资约35亿元。在搅浆环节与正极一起混合使用,无需改造现有电芯产线,工艺兼容性及安全性较好。可显著提升电池的能量密度,同时大幅改善循环性能,成本方面也比其他补锂方式具有优势。补锂添加剂材料和新型磷酸盐系正极材料复合使用后,对比现有磷酸铁锂电池能量密度提升约20%。

5、成本优势可以应对磷酸铁锂竞争,应对下游客户一体化战略更需产品升级

回顾中国磷酸铁锂产业的发展历史,客户集中度高有利于放大竞争优势,提高产能利用率。德方纳米正是依靠科技创新带来的成本优势击败北大先行等竞争对手,在行业整体产能利用率较低的情况下逆势而上,赢得龙头地位。在2021年半年报中,德方纳米管理层也提出薄利多销将是磷酸铁锂行业发展的基本要求。

图26:磷酸铁锂行业及德方纳米产能利用率对比

然而,上游化工企业进军原材料成本占比高的磷酸铁锂行业,天然拥有成本优势。随着固相法工艺进步,即使是与采用固相法的专业锂电池材料企业相比,德方纳米也没有了成本优势。单纯比拼成本,德方纳米取胜难度较大。同时,正极材料生产和硅片制造、加工不一样,硅片尺寸的扩大和芯片制程的减小是集成电路行业技术进步的两条主线,主攻其中任意一条均可获得竞争优势,如台积电赢得英特尔订单一样应对下游客户一体化战略(具体见《出售荣耀、芯片短缺、紫光破产——论全球集成电路产业的供求格局与中国的突围方向》)。动力电池正极材料的技术进步方向一个是材料技术进步提高能量密度、电压平台、降低材料成本,一个是通过纳米化、表面包覆导电材料、掺杂改性、CEI添加剂等工艺进步改善电池性能,通过工艺进步降低成本的空间较小。参照集成电路的发展历史,英特尔在面对日韩等国存储器企业逆周期投资获得成本优势的时候,选择了产品升级主攻微处理器市场。博世等汽车零部件企业能发展壮大也是因为其技术优势的不可替代性,可以承担起更多底层研发工作。德方纳米选择新型磷酸盐系正极材料作为战略应对,并用正极补锂剂加强自身产品的竞争优势。可以通过技术优势应对下游客户为节约成本进行的一体化战略。

股权激励计划有助于提升核心员工工作积极性,促进公司长期发展。2020与2021 年公司先后发布两期股权激励,授予价格均为公告前1个交易日股价的50%,分别为 43.60和68.47元/股。分别涉及128 人和147人,授予股份51.51和135万股,分别占彼时公司总股本的1.2%和1.5%。

随着德方纳米在宁德时代的订单份额降至50%和生产成本降至湖南裕能下方,德方纳米的市场份额有望企稳反弹。但是,随着宁德时代正极材料产能的释放,将给德方纳米的市场份额带来一定压力,德方纳米需要通过拓展其他客户以发挥规模优势。

四、盈利预测

1、动力及储能电池机正极材料市场规模预测

预测德方纳米的市场空间,需要预测磷酸铁锂和新型磷酸盐系动力电池的市场规模,即动力电池的市场规模与结构,而预测动力电池的市场规模需要预测新能源汽车和储能的市场规模。

德方纳米的主要产品为磷酸铁锂,磷酸锰铁锂和正极补锂剂预计2023年底投产。虽然不排除未来德方纳米进军三元材料市场和磷酸锰铁锂提前投产的可能性,但是,稳妥起见,我们还是将磷酸铁锂正极材料视为德方纳米2023年前的目标市场。由于中国磷酸铁锂正极材料主要供国内使用,虽然不排除未来进军海外的可能性,保守起见,我们还是仅仅分析中国电动车动力电池市场和储能市场。

高工产研锂电研究所(GGII)统计数据显示,2020年中国锂电池出货量为143GWh,同比增长22%。其中,车用动力电池出货量为80GWh,同比增长12.7%;动力电池装机量累计63.65GWh,同比增长2.35%;储能电池市场出货量为16.2GWh,同比增长71%。出货量不同于装机量,因为租赁模式、换电模式等需要备用电池;部分性能下降的旧电池需要使用新的电池进行替换,出货量增速一般较装机量增速高10-20个百分点。2021年1-6月,中国动力电池装车量累计52.5GWh,同比累计上升200.3%;储能锂离子电池出货量为11.1GWh,较2020年1-6月的5.5GWh,同比增长101.8%。

笔者预计中国2021年全年新能源汽车销售约为260万辆,同比增长90.2%。2025年新能源汽车新车销售量达到汽车新车销售总量的30%左右,即750万辆。新能源汽车销量的年均增速有望达到30%。2021年中国电动车动力电池装机量增长90%,即为120GWh;出货量增长100%,即为160GWh,并维持年均45%的增速(动力电池可以兼做储能用,鉴于中国大力发展储能,出货量增速高出装机量15个百分点),2025年达到710GWh。2022、2023、2024、2025年增速分别为75%、50%、35%、25%。在不考虑钠离子电池和磷酸锰铁锂电池的替代效应下,中国储能锂电池增速与电动车动力电池增速相同。(具体过程见《公司深度研究——科达利趁风而起,规模经济助力利润高速增长》)

2021年一季度湖南裕能磷酸铁锂营收为4.88亿元,而德方纳米磷酸铁锂营收为5.10亿元。考虑到上半年在出售碳纳米导电液业务,而2019年碳纳米导电液营收仅4783万,我们可以推断出一季度德方纳米磷酸铁锂营收再次反超了湖南裕能。假设德方纳米2021、2022、2023年的市场份额分别为25%、24%、23%,后面两年由于磷化工企业和宁德时代自建正极材料产能的冲击而有所下降。

根据生意社数据,2021年9月28日动力型优等磷酸铁锂价格为7.4万元/吨,预计2021年均价为6万元左右。根据WIND公告统计,2022年和2023年底国内磷酸铁锂有效产能分别为89.7万吨和110万吨,磷酸铁锂正极材料环节将不再制约生产。但是,上游磷化工属于高耗能产业,产能难以随着下游需求而快速增长,碳酸锂也存在供求缺口,进口依赖成都将较高。预计未来2年原材料价格仍将处于相对高位,为6.5万元。则德方纳米2021-2023年的营收分别为39.39亿元、63.81亿元和91.73亿元。

表22:德方纳米磷酸铁锂正极材料营收预测

资料来源:笔者计算

投资建议:考虑到行业高景气度持续和公司对于技术创新的一贯重视,我们预测公司2021-2023年归母净利润为2.75/4.56/5.77亿元的预测,以2021年10月12日收盘价425.19元,对应PE为138x/83x/66x,给予22年60xPE,对应目标价306.65元。虽然德方纳米是个好公司,但现在的价格实在是太贵了,给予“卖出”评级。

风险提示:原材料价格上涨无法转嫁的风险,研发费用支出超预期,储能和新能源汽车发展不及预期。