猜你喜欢

(报告出品方/作者:信达证券,武浩、张鹏)

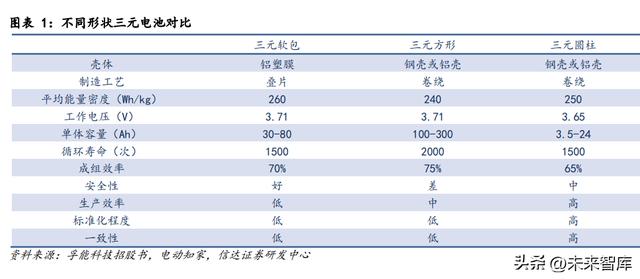

一、4680 大圆柱性能提升显著,特斯拉躬身入局引爆需求圆柱电池工艺最为成熟,防热扩散上亦有优势。按照封装方式不同,可以将锂离子电池分为圆 柱、方形和软包,三种电池的组成要素区别不大,核心差异在于圆柱和方形电池采用了金属材 料作为外壳,而软包电池采用了铝塑膜作为外壳。此外,在制造工艺上,圆柱和方形电池常采 用卷绕的制造工艺,而软包电池常采用叠片的制造工艺。圆柱电池生产工艺最为成熟,在生产 效率、良品率、投资成本、产品一致性等方面都有一定优势,例如在良品率方面松下的 21700 圆 柱电池能够达到 99%以上,远高于方形电池目前 90%的水平。另外在安全性方面,圆柱电池单体 容量低,单个电池热失控释放的能量小,且圆柱电池的弧形表面使得电芯之间的接触为线接触, 相比于方形和软包的面接触,在一定程度上限制了电池之间的热传递,从而更不易引起热蔓延。

特斯拉主导大圆柱电池,带动多家整车厂入场,我们预计 25 年大圆柱电池需求量有望超过 280GWh。目前 46 系大圆柱电池最主要的推动者还是特斯拉,按照特斯拉计划,得州超级工厂产 出的 Model Y 将搭载 4680 电池,一季度末将开启交付,预计到 2022 年年底,特斯拉 4680 电池 产能将达到每年 100GWh,2030 年达到 3TWh。宝马 4695 电池有望在 2024 年量产,或许会成为宝马未来纯电平台 Neue Klasse 的主力电池。此外,蔚来、江淮、保时捷、东风岚图等多家整 车厂也明确表示旗下车型会搭载 4680 大圆柱电池。我们预计 2025 年 46 系大圆柱渗透率接近 20%,需求量有望达到 283.95GWh,接近 21 年全年动力电池装机量,年复合增速超过 280%。

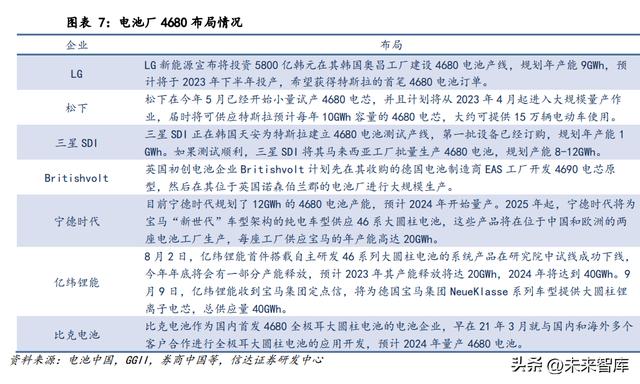

电池厂家争先布局大圆柱,量产在即。自特斯拉 2020 年 9 月电池日发布 4680 电池后,全球电 池巨头都在加速推进 4680 电池的研发和生产。1)目前进展最快的还是特斯拉自产电芯,2022 年 1 月,特斯拉加州工厂成功下线 100 万颗 4680 电池,电池良率已从最开始的 27%提高到了 90%。 2)松下在今年 5 月已经开始小量试产 4680 电芯,并计划 2023 年起为特斯拉提供 4680 电池,年 产能 10GWh,约满足 15 万辆汽车的电池需求。3)LG 4680 电池预计 2023 年下半年投产,规划产 能 9GWh;4)三星 SDI 计划 2024 年量产 4680 电池,规划产能 8-12GWh。国内方面,1)宁德时代 规划了 12GWh 的 4680 电池产能,预计 2024 年开始量产;2)亿纬锂能 46 系大圆柱电池今年 8 月 完成中试,预计今年底将有一部分产能释放,远期产能 40GWh;3)比克电池作为国内最早布局 4680 电池的企业,产品系列齐全,预计 2024 年开始量产。

三、4680 引领材料变革,硅基负极产业化进程加速

三、4680 引领材料变革,硅基负极产业化进程加速3.1 硅基负极潜力巨大,产业化应用逐步成熟

高能量密度成发展趋势,4680 圆柱电池引领行业前沿。从目前动力电池发展情况来看,电池能 量密度呈现增长趋势,终端用户对电池续航时间、里程等要求越来越高,轻量化、高能量密度 需求的电池发展方向。特斯拉 2020 年发布的 4680 电池采用硅基负极,能量密度达到 300Wh/kg。 我们认为,目前用户对能量密度需求越来越高,在石墨负极逐渐难以满足更高能量需求情况下, 使用其他负极成为一种选择,4680 电池作为特斯拉追求高能量密度的一种设计方案,使用硅基 负极,或将引领硅基负极应用趋势。

硅基负极理论容量高,石墨负极已逼近理论上限。石墨负极虽有高电导率和稳定性的优势,但 目前商品化的锂离子电池石墨负极材料的可逆比容量已接近理论比容量 372 mAh/g。因此为提 升锂电池的能量密度,需开发更高比容量的负极材料。硅负极材料储锂机理与石墨负极材料不 同,其主要是通过与锂形成 Li12Si7、Li13Si4、Li7Si3、Li22Si5 等多种合金相,其中最高锂 含量的合金相为 Li22Si5,其理论比容量高达 4200 mAh/g,是石墨负极 10 倍左右,目前已知 比容量最高的锂离子电池负极材料。并且采用硅基负极材料的锂电池质量能量密度可以提升 8% 以上,同时每千瓦时电池的成本可以下降至少 3%。

单壁碳纳米管 硅负极性能更优,循环性能提升四倍。单壁碳纳米管解决了硅负极的关键和根本性问题,在硅负极颗粒体积膨胀并开始出现裂缝时,这些颗粒仍可通过 TUBALL 单壁碳纳米管保 持较好的连接,防止负极材料破裂,提升硅负极循环寿命和循环性能,循环性能可以提升四倍。

单壁碳纳米管提升 15%电池续航里程。据 OCSiAI,添加 TUBALL 单壁碳纳米管可生产内含 20% SiO 的负极,电池能量密度可高达 300Wh/kg 和 800 Wh/l,实现快充性能。在续航上,与目前 市场优质的锂离子电池相比,含单壁碳纳米管的电池续航里程可提升 15%以上。此外,添加 单壁碳纳米管后可以将负极中的 SiOX 含量提高到 90%,能量密度可以实现达到 350Wh/kg。我 们认为 4680 电池将带动硅基负极应用量提升,这或将带动单壁碳纳米管渗透率提升。

四、重点公司分析4.1 杉杉股份:硅基龙头企业

深耕负极材料多年,人造石墨领先企业。根据 ICC 鑫椤资讯数据,2021 年中国负极材料产量 为 81.59 万吨,全球市占率为 92%。上海杉杉全球市占率为 11%,排名靠前。从产量来说,杉 杉股份 2021 年人造石墨负极产量排名全球第一。

硅基负极龙头企业,先发优势明显。杉杉股份已经完成了第二代硅氧产品的量产,正进行第三 代硅氧产品和新一代硅碳产品的研发。其硅氧产品已率先实现在消费和电动工具领域的应用, 动力领域已通过了全球优质动力客户的产品认证,有望迎来规模放量。同时公司内蒙古包头年 产 10 万吨负极材料一体化项目二期产线已于 2022 年上半年达产,云南安宁年产 30 万吨一体 化基地项目和宁波年产 4 万吨硅基负极材料项目已启动。这将进一步提升公司一体化产能规 模,实现持续降本增效,巩固和提升公司在高端负极材料领域的全球领先地位,公司有望享受 硅基负极市场的放量增长。

4.2 天奈科技:硅基负极拉动单壁碳纳米管需求,龙头企业有望受益

碳纳米管行业龙头,市场份额超 40%。天奈科技作为最早成功商业化并将纳米管通过浆料形式 导入锂电池的企业,打破了锂电池领域国外企业对导电剂产品的垄断,改变了原有材料依赖进 口的局面,2021 年公司市占率在国内的 40%以上,是行业龙头。

产能有望逐步投产。从产能上看,截止 2021 年底,公司有 3.5 万吨的导电浆料产能,随着前 期 IPO 募投项目“年产 300 吨纳米碳材与 2000 吨导电母粒、8000 吨导电浆料项目”和“碳纳 米管与副产物氢及相关复合产品生产项目”(1 万吨导电浆料、6000 吨碳纳米管、900 吨副产 物氢)、可转债“用于年产 5 万吨导电浆料、5000 吨导电塑料母粒以及新增 3000 吨/年碳管纯 化加工能力”项目等若全部投产,公司产能将进一步提升。此外,公司 6 月拟在眉山投资建设 生产基地项目,将建设年产 120,000 吨导电浆料及 15,500 吨碳管纯化生产基地项目,假设项 目的顺利进行,公司导电浆料产能将超过 20 万吨。 单壁碳纳米管方面,2022 年 6 月公司拟在镇江投资约 12 亿元建设天奈科技年产 450 吨单壁碳 纳米管项目,2022 年 9 月公司拟投资约 2 亿元年产 20,000 吨单壁纳米导电浆料及 500 吨单壁 纳米功能性材料项目。

4.3 亿纬锂能:锂电池集大成者,圆柱突围蓄势待发

动力储能电池持续加码,圆柱电池产能持续释放。动力方面,2022H1 公司惠州潼湖基地磷酸 铁锂电池产能已经进入稳定生产状态,惠州二期磷酸铁锂动力电池项目正在建设。公司是国内 率先掌握三元大圆柱电池技术的厂商之一,在国内率先完成了 46 系列等三元高比能大圆柱电 池产品的布局,首件搭载自主研发 46 系列大圆柱电池的系统产品在研究院中试线成功下线。 储能方面,公司在通信储能与电网侧配套等领域与龙头企业开展合作。消费电池方面,圆柱电 池产能持续巩固,公司第十三工厂扩产项目达产后年产能可达 7.5 亿只,生产效率达 300ppm, 小圆柱电池总产能将达 15 亿只。

4.4 宁德时代:龙头地位稳固,全球化布局彰显王者之气

全球化布局,龙头地位稳固。公司 22H1 电池系统产能 154.25GWh,在建产能 100.46GWh,产量 125.32GWh,产能利用率 81.25%,公司装机量占国内动力电池装机量为 50%,龙头地位稳固。扩产动作频繁,7 月公司拟建设济宁新能源电池产业基地项目;8 月公司新增匈牙利产能规划, 总规划 100GWh,预计将于今年年内开工建设,有望于 2024 年部分放量。我们认为公司持续加 大产能投入,欧洲市场布局再进一步,未来或将持续巩固公司在锂电池行业的龙头地位。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。