猜你喜欢

(报告出品方/分析师:民生证券 方竞 李萌)

1 三环集团:专注陶瓷半世纪,锻造电子高科技1.1 五十年勤勉拼搏,打造一体化布局

三环集团成立于1970年,具有超过50年的电子陶瓷研发生产经验,现已成为国内电子陶瓷元件及材料的龙头制造商。

公司具有深厚的技术积累与沉淀,掌握各类制备技术,产品覆盖光通信、电子、机械、新能源等众多应用领域,多款产品的产销量居全球前列。

至2021年底,公司已连续33年入选中国电子元件百强企业、多年名列中国电子元件百强前十名,并被评为国家高新技术企业、国家技术创新示范企业、中国制造业单项冠军示范企业。

公司的经营范围包括陶瓷基础材料、零部件、模组及相应系统开发,掌握了各类陶瓷材料制备、成型、烧结技术,以及多种精密模具的设计制作技术,并逐步迈向自动化、智能化生产,实现了各大主营产品的规模化量产,拥有良好的市场竞争力。

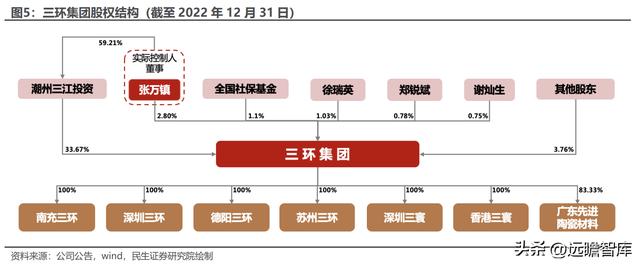

公司股权结构稳定,管理层经验丰富,子公司分布广泛。

三环集团实际控制人为张万镇先生,除直接持有2.8%的公司股份外,其还持有公司控股股东——潮州三江投资公司的59.21%股份,三江公司则持有三环集团33.67%的股权。

张万镇于1992年任三环集团总经理、董事长,曾被电子工业部评为“劳动模范”,被全国总工会授予“优秀经营管理者”、“五一”劳动奖章、“全国优秀党务工作者”等称号,并于2021年 2 月辞去董事长职务,现任公司董事职务。

近年来公司大规模扩产,通过非公开发行募集资金,大力投资开展创新项目。

2020 年和 2021 年,公司定增实际募资净额分别为 21.54 亿元、38.80 亿元,其中计划投入 5G 通信用高品质 MLCC 扩产技术改造项目 22.85 亿元,投入高容量系列 MLCC 扩产项目 41.02 亿元,预计该两次项目达产后新增的 MLCC 产能合计为 5400 亿只/年,将助力公司产能进一步提升,以满足未来市场需求。

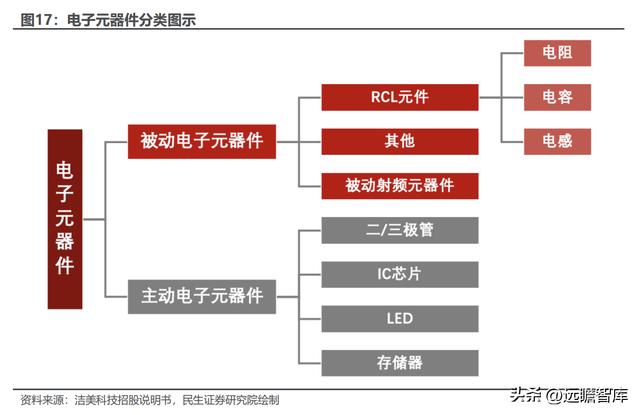

主动电子元器件也称为有源元器件,其需要相应的器件提供电源,在电路元件中就能执行资料的运算与处理;被动电子元器件又称无源元器件,只需输入信号电能,不需要电源即可进行信号处理和传输。

随着集成电路逐渐成为社会的重要资源,社会信息化的不断推进,电子元器件也快速发展,种类越来越多、功能越来越强、集成化程度越来越高。

电容器用于储存电量和电能,为三大被动电子元器件之一,是必不可少的基础电子元件。

其通过静电的形式储存和释放电能,在两极导体间夹一层绝缘介质,并将电能储存其间,主要作用为电荷储存、交流滤波或旁路、切断或阻止直流电压、提供调谐及振荡等,广泛应用于武装军工、消费电子、轨道交通、新能源汽车等领域。

根据不同的材质区分,电容器可分为陶瓷电容器、铝电解电容器、钽电解电容器和薄膜电容器等。

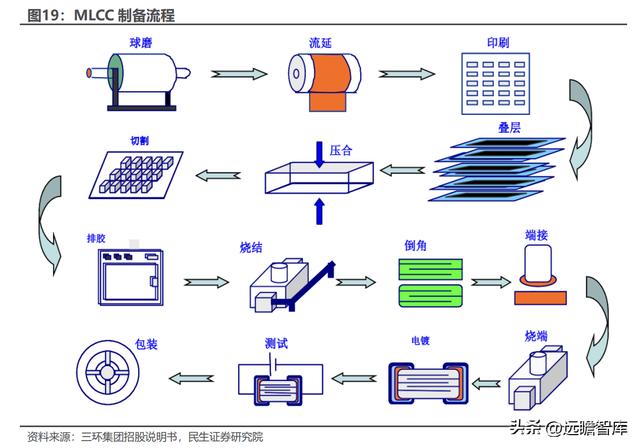

陶瓷电容器(SLC)又可分为单层陶瓷电容器和多层陶瓷电容器。单层陶瓷电容器的形状基本上是圆形的,制作方式是在陶瓷基板的两面印镀银层,然后低温烧结银膜作为极板。

而多层陶瓷电容器(MLCC)是将多对金属电极埋入陶瓷介质中,运用在高温下共烧而成的多层叠加工艺,包括引线式多层陶瓷电容器与片式多层陶瓷电容器。MLCC 虽比 SLC 略厚,但能以更小的体积实现更大的容值,因此使用更为广泛。

为满足迅速变化的下游市场需求,MLCC 的发展趋势主要体现为“五高一小”:高容量、高频、耐高压、耐高温、高可靠性和小型化。

(1)高容量化:未来 MLCC 的容量与体积比将会随着下游产业的要求而逐步提升。由于终端配置功能的增多,使电池容量变大,而向大容量电池进行快速稳定的充电,就需要配置高容量、高品质的 MLCC。

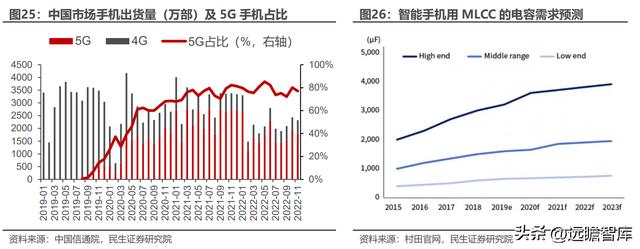

一般高容量 MLCC 指 0402 及 以下尺寸的容量达 1μF 以上,0603 及以上尺寸的容量达 10μF 以上。据日本村田预测,预计 2023 年高端智能手机静电容量增长至 4000μF,中等智能手机静电容量增长至 2000μF。

(2)高频化:为满足电路的多功能与高性能要求,大规模集成电路的工作频率越来越高,这对低阻抗电源供给也提出了更高的要求。

当前 MLCC 的工作频率已进入毫米波频段范围,市场对于能够在宽频(106Hz~109Hz)使用的低等效串联电阻、低等效串联电感的高频化 MLCC 的需求变得更为迫切。

(3)高压化:随着电源电路设计上的发展迭代,LED 照明需求逐步上升,对 3~4 kV 的高压电容需求将持续增加。且近年来随着新能源汽车与汽车电子化的发展,推进电动车高压快充的趋势,使车规高压 MLCC 需求大涨。

(4)耐高温与高可靠性:虽然车规 MLCC 没有对尺寸的苛刻限制,但其对环境要求严苛,可靠性要求变得极为重要,MLCC 需在高温度、高湿度等极端环境下稳定运转,这对 MLCC 的高可靠性与使用寿命提出了更高要求。同时,还需获得 AEC-Q200(车载用被动零件相关的认证规格)认证,生产标准十分苛刻,对性能要求严格,未来 MLCC 的高可靠度要求也将不断提升。

(5)小型化:MLCC 的尺寸型号可分为 1206、0805、0603、0402、0201 等(如 0805 型号的外形尺寸为:长×宽=0.08 inch × 0.05 inch)。

越小的尺寸则需要采用越细的原料粉体,意味着需要更复杂精密的生产工艺。此外,尽量保持甚至提升小型化 MLCC 的容量体积效率,也是制造商面临的一大难关。

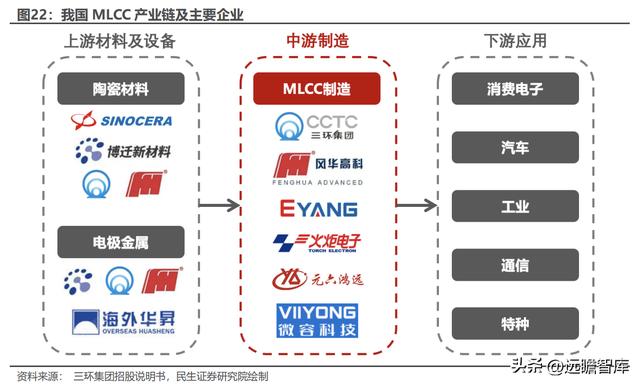

当前,我国已经形成了较完整的 MLCC 产业链:上游产业为原材料生产厂商与设备厂商,设备主要包括流延机、印刷机、烧结炉、电镀设备等,原材料主要包括陶瓷粉末、电子材料,主要供应商有国瓷材料、三环集团、海外华晟、博迁新材;

中游产业则为MLCC电容器制造业,MLCC制造重点企业主要有风华高科、三环集团、火炬电子、鸿远电子、宇阳科技等;下游产业应用广泛,涵盖国防军事装备、消费电子、汽车电子、工业应用等领域。

智能手机终端不断升级迭代,单台手机使用的 MLCC 数量和容量需求也在持续增大。

每部智能手机约使用 800-1000 个 MLCC,且配置功能越多,MLCC 数量也近乎等比增加,当前最新的高端 5G 手机就配置到 1000 个以上的 MLCC,因此 MLCC 是对满足高性能手机的易操作性影响较大的元件。

而据中国信通院权威数据统计,2022 年 1-11 月我国 5G 手机的出货量占比 78.3%,5G 智能手机已为换机市场的大趋势。

据村田预测,随着 5G 的发展,MLCC 的需求将不断上升,且未来智能手机对 MLCC 小型化、大容量性能的需求格局仍未改变。

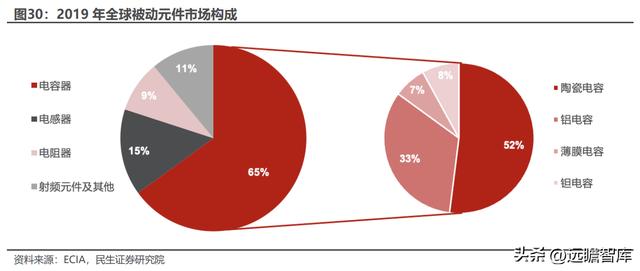

陶瓷电容器为用量最大的被动元件,其中 MLCC 是发展最快的品类。

根据电子元件行业协会数据,2019 年全球 RCL 元件的市场规模达 277 亿美元,约占被动元件总市场的 89%,而电容、电感、电阻分别占 65%、15%、9%,其中陶瓷电容器已超过电容器总产值的 50%。

MLCC 为陶瓷电容器的主要细分产品,根据 ECIA 数据,2019 年 MLCC 市场规模约 100 亿美元,占全球陶瓷电容器市场规模的 90%以上。

三环集团在 2000 年就开始研发生产 MLCC 产品,积累了丰富的工艺技术和生产经验,是我国 MLCC 产业龙头。

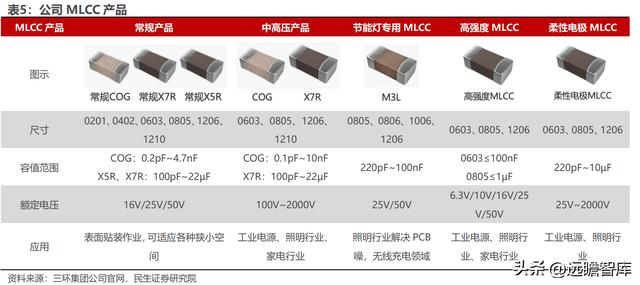

公司当前的 MLCC 产品线包括:常规产品、中高压产品、节能灯专用 MLCC、高强度 MLCC 及柔性电极 MLCC 等。陶瓷介质材料包括 COG、X7R、X5R 等,具备 0201~2225 等主流尺寸的整体配套能力,并推出了独创 M3L 材质、S 系列高强度产品等。

目前,公司的 MLCC 产品已广泛应用于消费电子、安防、工业控制、通信设备、汽车电子等领域,获得格力、美的、康佳、TCL 等众多客户的认可与应用。

乘着互联网与消费电子快速发展的东风,三环集团在 1994 年开始探索陶瓷基板领域,目前已形成全环节的陶瓷基板生产工艺体系。

陶瓷基板是以粉体为基础原料,通过添加不同的分散剂和辅助材料,经一系列工序制成的特种陶瓷。陶瓷基板具有优良的电绝缘、高导热特性,以及高附着强度和很大的载流能力,并 可像 PCB 板一样刻蚀出各种图形。

如今,陶瓷基板已成为大功率电路结构技术的基础材料,被广泛应用于半导体制冷器、微电子等领域。

近三十年来,公司不断钻研核心技术、培养专业人才团队、升级设备并提升自主研发生产能力,拥有了先进材料配方与全规格系列的配套设备与技术体系。

当前,公司已实现氧化铝基板、氮化铝基板的量产,产品种类丰富、性能优秀,被应用于片式电阻器、大功率 LED、车用大功率 IGBT 等,能够满足下游电阻厂、IGBT 行业的高增速、高质量发展需求。

3 网通四海之信,光达万家之户3.1 陶瓷插芯与套筒:光纤使者,畅联通信

光纤陶瓷插芯与套筒是光纤通信系统中不可缺少的无源器件,主要用于实现系统中的设备间、设备与仪表间、设备与光纤间及光纤与光纤间的固定连接。

光纤陶瓷插芯是 5G 应用和光通信行业的核心部件之一,以纳米氧化锆(ZrO2)为主要原料制成,是中间有微孔的陶瓷管,一般由金属尾座和陶瓷插芯两部分组成。

陶瓷插芯作为光纤通信中重要的“光通信使者”,其主要应用有三种:

①光纤活动连接器:

大多数光纤连接器由两个插芯和一个套筒组成,其中陶瓷插芯主要用于固定光纤,实现两个光纤端面间的物理对接,使光信号连续形成光通路。陶瓷插芯作为核心部件,与光纤连接器的性能息息相关,影响信号稳定度、网络耗能及误码率等。

②半导体激光器:

陶瓷插芯可以实现 LD/PD 与光纤的耦合并对接,也是目前半导体激光器 LD/PD 模块化与光纤对接的最佳解决方案。

③现场组装式光纤活动连接器:

也称光纤快速连接器,即利用机械连接技术,不需热熔接机,只通过简单的工具就可直接完成组装,是目前光纤到户安装的最佳选择。

当前,光纤陶瓷插芯行业集中度较高,三环集团占据绝对主导地位。

根据中国电子元件行业协会信息中心统计,目前世界主要的光纤陶瓷插芯生产企业有中国的三环集团、深圳太辰、威谊光通和宁波韵升等企业,日本的 Adamant、京瓷、大平洋、精工,韩国大源,台湾富士康集团等。

中国目前是全球陶瓷插芯产量最大的国家,2021 年中国陶瓷插芯产量(含在华外资企业)占全球总产量的 90% 以上。且当前行业集中度较高,三环、富士康、太辰光分列市占率前三,CR3 合计占全球光纤陶瓷插芯产能 80%以上,其中三环集团居于全球市场主导地位,市占率接近 70%。

3.2 工艺技术国际领先,产销量稳定发展

2002 年,三环集团开始进行陶瓷插芯项目的研发与生产。

虽在早期发展中主要技术依托国外,但历经多年的不懈追赶与研究创新,三环集团在 2012 年实现了陶瓷插芯的全链条自主研发生产。公司拥有坚实的研发与测试团队,丰富的精细陶瓷制作经验,成熟的生产工艺和高精度设备,使产品质量获得了充足的保障。

多年来,三环集团早已成为光纤陶瓷插芯的知名品牌,得到了广大客户的普遍认可,成为国内客户参加中国移动、中国电信和中国联通招标的优质选择,并为美国泰科、安费诺、瑞士 HUBER、法国 RADIALL 等世界知名光纤连接器制造商批量供应陶瓷插芯。

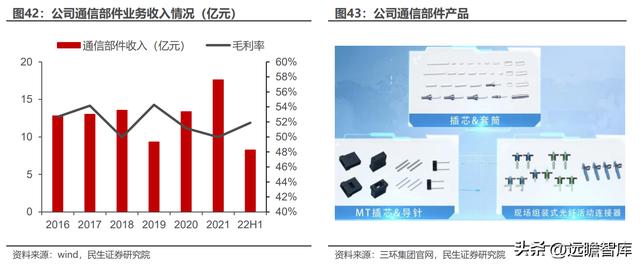

全球 5G 网络继续扩大覆盖范围,超大型数据中心建设、光纤入户普及度提高,都促进了通信部件的发展。

面对疫情反复、国际地缘政治冲突、全球经济增长乏力的负面影响,公司积极应对,维持了稳定的产销。

2022 年 H1 公司通信部件业务收入 8.25 亿元,同比-0.37%。盈利能力方面,公司持续发挥光通信领域国际龙头的优势,毛利率达 51.88%。

4 电子陶瓷市场辽阔,产品门类丰富多元

4 电子陶瓷市场辽阔,产品门类丰富多元 4.1 PKG:畅通电路传导,封装芯片堡垒

陶瓷封装基座(PKG)是由印有导电图形和冲制了导电通孔的陶瓷原片,按一定顺序相互叠合,并经气氛保护烧结工艺加工而成的三维互联结构。

其有三大功能:

①为芯片提供安装平台,使其免受外界机械损伤,防止环境中的湿气、酸气腐蚀损坏芯片上的电极,以满足气密性封装要求;

②实现封装壳的小型化、薄化和表面贴装;

③基座上的金属焊接区可以连接芯片上的电极与电路板上的电极,实现内外电路的畅通传导。虽然基座不直接决定器件的核心功能,但影响其核心功能的实现。

陶瓷封装基座被广泛应用于晶体振荡器、声表面波滤波器、大功率 LED、军工等器件的封装。其中,晶体振荡器需要运用 SMD 封装,SAW 滤波器主要使用射频封装,而 3Dsensing、CMOS 图像传感器等高端市场则需要使用图像传感器封装。

陶瓷封装基座为石英晶体元器件的主要配套产品,石英晶体元器件的市场景气度对陶瓷封装基座的发展有重要影响。

石英晶体元件产业位于电子产业链的前端,是电子信息制造业的重要组成部分,广泛应用于工业、民用和军事等电子产品领域,所有应用终端对其都有一定的需求量。

4.2 SOFC:能量转化新技术,环保高效前景广

燃料电池技术是继水力、火力、核能之后的第四代发电技术,主要是利用电化学反应,将燃料分子中的电子直接取出来供给用电侧,也就能将燃料中的化学能直接转换成电能。

其整个反应过程更可控、更充分,能量转换效率更高,排放物也更清洁。

固体氧化物燃料电池(SOFC),也称陶瓷燃料电池,即为一种新型高效清洁的能量转换技术。

SOFC 发电方式具有多种优点,包括过程简单高效、安静无噪音、燃料来源广泛(可利用氢气、沼气、天然气、焦炉气、煤制气等燃料)、可热电联供、绿色低排放等。重要的是,SOFC 技术的能源利用效率高达 85%以上,而传统火电的能量转换效率仅为 30~40%。

当前,SOFC 技术的应用方向众多、意义重大,是实现天然气、煤炭等化石能源高效清洁利用,及氢能绿色高效利用的有效途径,也是实现我国碳达峰、碳中和目标的重要发展方向。

除此之外,SOFC 在数据中心冷热电联供、医院酒店等分布式能源、船舶电源、沼气/垃圾填埋气发电、煤气化发电等场景都展现出广阔的应用前景。

据 Markets and Markets 预计,2020年全球 SOFC 市场规模为 7.72 亿美元,而2025年将发展到 28.81 亿美元,CAGR 达 30.1%。

陶瓷劈刀是用于芯片封装引线键合的焊接工具,为精密微结构的陶瓷材料,具有硬度高、机械强度高、精度高、晶粒小、表面光洁度高、使用寿命长等优点,因此从各式材质中脱颖而出,被广泛应用于表面声波、LED、二极管 IC 芯片等的键合焊接。

当前,陶瓷劈刀的主要制造商有瑞士 SPT、美国 K&S 和 GAISER、韩国 PECO 和 KOSMA,CR5 约占全球陶瓷劈刀市场份额的 90%,行业集中度较高。

从需求端来看,陶瓷劈刀的全球市场规模约为 350 万只/月,中国作为集成电路大国,大陆市场需求约占全球市场规模的 70%。

国产陶瓷劈刀产品的性能参数已实现突破,但规模化生产难题仍需解决。陶瓷劈刀孔径只有几十微米,且需要较高的材料硬度、抗弯强度和耐磨性,这对设备加工精度、材料配方、成型烧结工艺等都提出了非常高的要求。

经过多年的研究开发,三环集团等国内厂商在高性能陶瓷的生产技术上已有了很大提高,产品硬度高、机械强度高、精度高、晶粒细小,各项性能参数优秀。

但在关键的材料技术、设备性能上,国内厂商仍与国外先进企业有一定差距,因此长期以来,国内厂商难以实现陶瓷劈刀的大规模生产。

4.4 自主研产多种产品,产品版图持续拓张

公司半导体部件主要包括陶瓷封装基座等产品。得益于全球移动 5G 网络的扩大部署、IoT 终端量增长和智能汽车的需求提升,半导体行业的需求相对强劲。

公司的半导体相关产品竞争优势持续提升,市场占有率进一步扩大,业绩持续增长,2022 年 H1 公司半导体部件销售额 6.22 亿元,同比增长 22.71%。

其他主营业务主要为陶瓷劈刀、燃料电池隔膜片等相关产品,研发项目的顺利进展助推了业务收入的快速增长,2021 年、22H1 收入分别为 10.73 亿元、6.19 亿元,同比增长 93.32%、18.64%。

随着相关环保政策的推行,未来公司有望受益于国内 SOFC 商业化推广,在市场内持续领跑。

维持产品性价比优势,公司不断拓展产品品类。

2015年公司声表面波(SAW)封装基座产品于获得国内外客户认证,2016年开始批量供货。

2017年底,日本 NTK 受成本拖累,退出水晶陶瓷基座与 SAW 陶瓷基座生产,其在中国市场的份额流出,而三环作为当时国内唯一实现批量化生产的企业,获得了宝贵的国产替代机会。

目前,公司陶瓷封装基座产品主要应用于晶体谐振器、温补类振荡器、热敏电阻谐振器、音叉晶体谐振器、SAW 滤波器等,适用于智能终端、无线通讯、GPS、汽车电子等领域。

产品具有良好的气密性、机械性能及电性能,尺寸精度、平整度及表面清洁度优秀,并且其生产材料和工艺技术属于自主创新,在全球范围内都具有强劲的竞争优势。

5.2 费用率预测

2019-2021 年公司各门类产品产销量提高,营收体量得以不断扩大,规模效应的体现使公司期间费用率总体下降。

而 2022 年 Q1-3 公司营业收入有所下降,且员工薪酬等费用支出增加,导致销售、管理费用率均有一定上升,销售费用率、管理费用率分别为 0.98%、7.61%。

因此我们认为,2022 年公司的费用率较 2021 年将会有一定的增量,而 2023 年后公司的费用率将受益于生产管理的优化而减少,且随着营收规模回升而摊薄。

我们预计 2022-2024 年公司销售费用率分别为 1.00%/0.90%/0.80%,管理费用率分别为 8.00%/7.50%/7.50%,财务费用率分别为-1.57%/-1.25%/-1.20%。

此外,公司为提高产品核心竞争力,持续加大研发投入,研发费用率有一定提升,2022 年 Q1-3 达 8.50%。

但我们认为,未来公司的研发费用率将随着营收增长而稍有摊薄,预计 2022-2024 年分别为 8.50%、8.00%、7.50%。

5.3 估值分析与报告总结

公司为电子陶瓷元件及材料的龙头制造商,产品主要应用于光通信、电子、机械、新能源等众多领域。

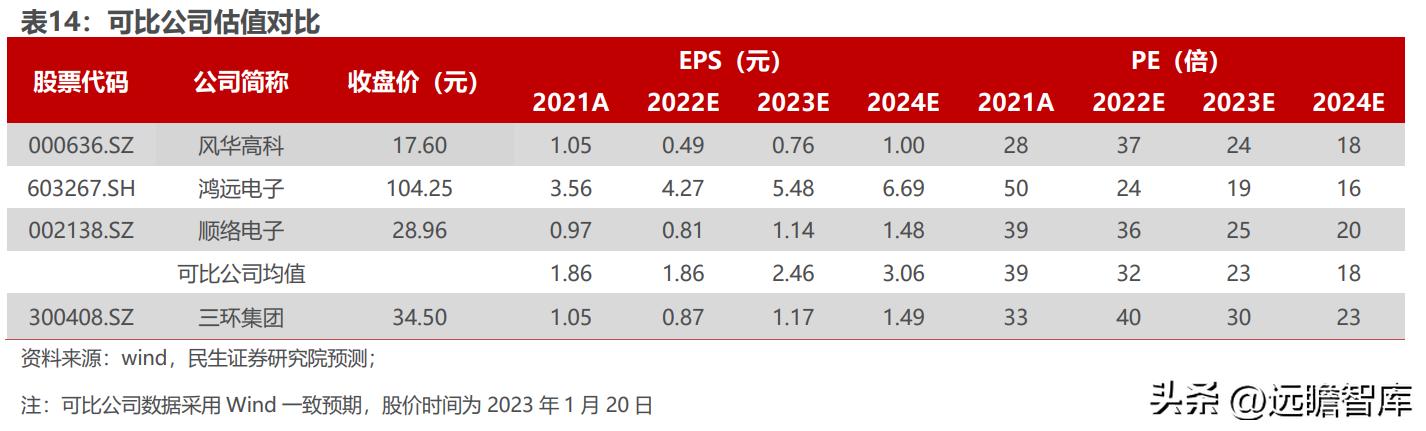

我们选取主营业务为电子元件及材料且规模较大的风华高科、鸿远电子、顺络电子作为同行业可比公司,可比公司 2022-2024 年对应 PE 均值分别为 32/23/18 倍,三环集团 2022-2024 年对应 PE 分别为 40/30/23 倍,高于可比公司对应 PE 均值。

考虑到公司在电子陶瓷材料及元件领域具有丰富的技术积累,建立了高度一体化的研发生产体系,我们看好未来公司新产品推广与产能提升对业绩的提振,以及各业务的与长期发展。

6 风险提示

6 风险提示 1)行业竞争加剧风险。被动元件行业内具有竞争力的厂家众多,且进口替代空间大,国内市场参与者不断涌入。若公司不能紧跟技术发展趋势,并有效应对领先企业的竞争与新势力的冲击,未来将无法在市场中占据有利地位。

2)新产品研发及客户导入不及预期。若公司高容量 MLCC 产品的研发生产不及预期,或无法满足客户对产品性能、产能等需求,将影响公司的竞争力,对公司营收产生不利影响。

3)新增产能无法消化的风险。公司募资投资项目新增的 MLCC 年产能合计达 5,400 亿只,封装基座、陶瓷劈刀等产品产能也在不断扩大,若公司无法及时扩大销售规模、保持较高的产能利用率水平,将对公司预期效益的实现及业绩产生不利影响。

4)下游需求不及预期。公司 MLCC 等产品下游行业的发展受经济影响较大,受疫情等因素的影响,2022 年下游需求疲软、代理商库存高筑,压低了各厂商稼动率及产品价格。若未来下游需求不能回暖,将会持续影响公司业务发展。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】报告中心-远瞻智库|为三亿人打造的有用知识平台