猜你喜欢

(报告出品方/分析师:华创证券 雷轶 杨晖 顾超)

一、第一 S 曲线:五年左右或成为牙膏用二氧化硅全球龙头全球二氧化硅市场总规模约400万吨/年,其中高端市场大约150万吨/年。

绝大部分高端市场被国际化工巨头赢创工业等企业垄断,高端市场又分为不同的细分领域,因技术路线、工艺控制具有较大差异,这些细分领域最终能形成了相对独立的竞争格局。近些年,国内厂商正努力从一些细分市场切入,靠着贴近客户、快速响应、不断投入等典型的内资打外资的“比较优势”,不断实现进口替代,最终走向全球。

2)二氧化硅全球市场空间约400万吨,国内消费量超百万吨级

全球市场空间超50亿美元、400万吨,轮胎、橡胶是主要应用领域,高端制造业和食药妆领域是主要增长源。

根据 Grand View Research 统计,2018年全球二氧化硅行业市场规模为52.20亿美元,基于《中国橡胶工业年鉴 2020》和 Technavio 的数据预测全球市场将以8%的复合增速在2025 年达到约 400 万吨,高端制造业和食药妆领域应用被认为是推动行业增长的主要因素。

国内消费量超百万吨级,Market Data Forecast 预计2021-2026年期间可维持9.5%的复合增速。2020年我国沉淀法二氧化硅行业表观消费量为130.8万吨,气相法二氧化硅表观消费量为9.8万吨,占总体消费比例的7%左右。

2)细分领域格局较为独立,国内细分龙头正处于发力期。

因各细分领域生产工艺差异较大,国内厂商通常深耕于某一领域,如牙膏用二氧化硅领域的金三江、轮胎用二氧化硅领域的确成股份和联科科技、硅橡胶用二氧化硅领域的远翔新材、涂料用二氧化硅领域的凌玮科技,但高端领域仍大都被国际巨头所垄断。

伴随着理论研究和产品工艺的提升,这些企业与国际巨头的差异逐步缩小,有望在不断替代海外巨头的过程中发展壮大。

1、牙膏领域利基市场,全球规模约30万吨

沉淀法二氧化硅作为原材料应用于牙膏领域,是二氧化硅细分领域的利基市场,全球总量约 30 万吨。

1)牙膏用二氧化硅市场空间广阔,稳定增长

牙膏领域全球市场空间约30万吨,其中国内约6万吨,有望维持稳定增长。

Marketgrowthreports 数据显示2021年全球牙膏用二氧化硅市场规模为3.9亿美元,2021-2028年复合增长率为4.85%,到2026年市场规模将达到4.94亿美元,其中国内牙膏行业二氧化硅需求规模接近8亿元,对应0.8-1.5万/吨左右的均价(全球/国内市场需求量在30/6万吨)。

伴随健康意识提升,牙膏所在的口腔护理市场规模预计未来 5 年 CAGR 达到 10%。

弗若斯特沙利文预计我国口腔护理市场 2025 年市场零售总额将增至1522亿元,CAGR 达到 10%。牙膏是主要口腔清洁用品,在口腔护理市场中占比 60%,且作为生活必需品,单价相对较低,具有刚性需求,市场规模有望稳定增长。

牙膏用二氧化硅国内市场空间约 8 亿,需求量 6 万吨左右。

磨擦剂是牙膏的主体原料,一般占配方总量的 20%~30%(以重量计),对牙膏清洁口腔、减轻牙渍等的基本功能有重要影响。全球需求量按照 Marketgrowthreports 预测大约在 30-35 万吨之间;2019年国内牙膏用二氧化硅消费量为 4.5 万吨,中国口腔清洁护理用品协会预 测2026年国内牙膏用二氧化硅需求规模接近 8 亿元,对应 0.8-1.5 万/吨左右的均价,市场需求量在 6 万吨左右,2021-2026年复合增速 5%。

2)消费升级趋势下,磨擦剂中二氧化硅比例有望提升

作为优质牙膏用磨擦剂,二氧化硅国内市场的渗透率在消费升级下有望进一步提升。

3)为什么其他领域厂商较少进入牙膏用二氧化硅领域?

生产轮胎/鞋等低端领域用二氧化硅的厂商所关注的指标较少、短时间无法掌握口腔卫生级别的生产工艺,且生产反应过程的容错率极低,企业也难以做到坚持长期投入、完成产品的认证过程。生产沉淀法高端应用产品的厂商也难以快速掌握牙膏领域的参数指标和生产工艺,最终会被工艺的复杂性和客户认证的时间成本所劝退。

用于高端领域的气相法产品粒径过小、无法实现牙膏的磨擦清洁功能,即便与其它产品搭配实现磨擦功能,但气相法产品的生产成本过高,二氧化硅作为牙膏占比20-30%的成分,下游牙膏厂商对二氧化硅不是完全的成本不敏感,故而气相法产品也难以替换牙膏领域的沉淀法产品。

行业中存在的工艺壁垒(稳定性要求极高)、客户认证壁垒是维持行业高毛利、高净利的根基。二氧化硅的微观结构是影响最终使用性能的关键因素,这是由高精度的生产工艺控制所 决定,最终产品是在反应罐内一次性成型,容错率极低。且由于是相对细分的市场,设备都是厂家自己常年调试而成,从头摸索的成本非常高。

一个产品的研发创新到最终量产需要研发、设备、工艺控制的同时支持,故而从头开始的难度极大、容错率极低。从生产工序看,“反应”这一流程节点对产品质量控制最为关键,二氧化硅产品的最终微观结构在反应过程中已基本确定,一次成形,合成反应中任何细小的偏差都会导致最终产品性能特点的巨大变化,故而需要精准控制反应全程的温度、PH值、添加物料的顺序、浓度、流量及总量等众多参数指标以获得理想的产品,并且核心的反应釜设备也是经非标定制生产。

(三)高回报、高增长、资金健康的商业模式

公司牙膏用二氧化硅产品定制化属性强,毛利率在通过产品调价剔除短期成本上涨影响后将回升到 43%的水平;费用率水平维持 16%情况下,净利率将保持在 20%以上。

金三江过往优秀的 ROA、ROE 和 ROIC 指标都说明了这是一个高回报的生意,同时公司财务报表也极为干净、应收账款都在 1 年以内基本无坏账损失。

在高标准产能扩张支持下,公司利用服务、价格、产品优势替代国际巨头,未来 5 年复合增速30%以上,有望成为全球牙膏二氧化硅龙头。

1、专注于牙膏领域,高门槛、定制化带来稳定的高毛利

牙膏用二氧化硅的高门槛和定制化属性带来稳定的高毛利,短期原材料涨价因素影响 6PCT 的毛利率,金三江通过调价等手段传导成本压力(成本的传导大约一个季度),预计未来毛利维持在 43%左右。在研发费用率维持 5%的基础上,公司费用率处于 16%的优秀水平,预计未来净利率在 20%之上。

1)牙膏领域二氧化硅的高门槛、定制化属性支撑产品的高毛利。

公司创立之初便专注于牙膏用二氧化硅的研发、生产。主营业务收入中二氧化硅产品收入占比超过 99%。产品类型包括磨擦型、增稠型、综合型二氧化硅和其他产品,磨擦型产品作为优质牙膏磨擦剂原料之一,单价和毛利均较高。增稠型产品用于牙膏膏体稳定成型,使用量较少,单价和毛利略低于磨擦型产品。

高毛利源于牙膏用二氧化硅产品的高门槛和定制化属性。

二氧化硅作为牙膏中占比 20-30% 的主要成分,与牙膏的功效、外观关系巨大,因此牙膏厂商通常基于自身独特配方要求二氧化硅供应商提供不同类型的产品,以达到特殊的洁白、抗敏、清新口气等功效和降低成本等生产需求。

金三江重视与客户交流、获取客户痛点,加强对客户需求及市场趋势的理解,为客户产品提供定制化的解决方案,其中公司高磨擦型产品具有较高的清洁性能,可定制化配合牙膏厂商做出美白功效的牙膏。

公司基于研发技术的服务优势、价格优势以及供应链服务优势,将成为全球硅材料的引领者。

定制化服务优势:牙膏用二氧化硅技术工艺复杂、调控参数多,公司拥有研发数据库及成熟的工艺控制体系,可保障产品品质,不断引领行业产品创新、获取更大的市场份额。

客户认证先发优势:客户认证周期长达 3-5 年,而公司已进入国际一线牙膏厂商供应链,具有先发优势。

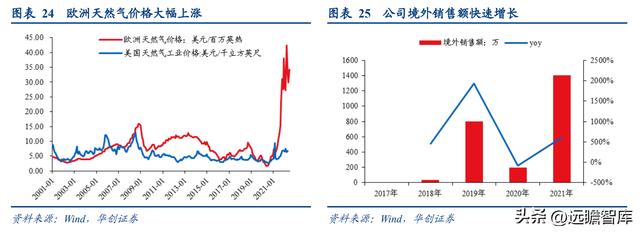

价格优势是重要切入口,能源价格优势可帮助公司进一步扩大产品性价比优势。二氧化硅在牙膏领域中成本占比较大,金三江等国内厂商的价格优势是切入客户供应链的重要因素。

燃料动力成本一般占成本的25%左右,欧洲天然气的大幅上涨必将影响海外巨头的生产成本,公司产品性价比在能源价格的优势下将会更加凸显。

二、第二 S 曲线:消费升级使得二氧化硅在日化领域的应用正在爆发

二、第二 S 曲线:消费升级使得二氧化硅在日化领域的应用正在爆发 二氧化硅是安全环保的日化品添加剂,且在高端应用中性能更优,高端日化应用市场空 间超 50 万吨级,在消费升级趋势下,目前仍处于放量初期。

在食盐领域,二氧化硅既具有无毒的特点,又具有高阻结性,优于亚铁氰化钾、柠檬酸铁铵,可以作为食盐产品中一种绿色、健康的抗结剂来使用。

在啤酒、果汁等饮料领域,二氧化硅能凝集混浊物,具有澄清作用,其可有效地去除啤酒中浑浊的蛋白质且不会影响啤酒产品品质,且整个处理过程啤酒的损耗量极微,相比其他助滤剂具有较少的添加量及更优的效果等优点,作为新型环保吸附剂已经在啤酒行业得到广泛应用。

在食用油领域,添加较少的二氧化硅可大量减少活性白土的使用量,避免食用油色泽过浅,既可得到品质更好的葵花籽油,又帮助企业节约生产成本。

2、二氧化硅在化妆品领域的应用替代

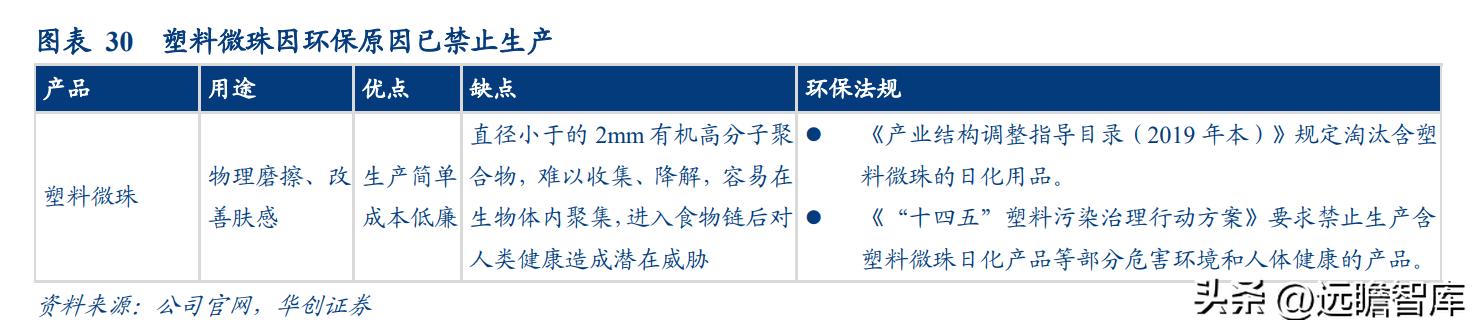

塑料微珠因环保问题被禁产,二氧化硅作为化妆品优良成分被广泛应用。

二氧化硅是个人护理产品(例如化妆品和防晒霜等)的 GRAS(通常被认为是安全的)成分,二氧化硅的球形、小粒径、多孔等特性使其成为化妆品领域的抗结块剂和增稠剂,能提高贮存稳定性和粉状产品分散性,得到广泛应用,如分配唇膏和化妆品的色素帮助改善头发漂白剂的自由流动性能和指甲油的涂层性能。

(三)高端日化应用放量初期,金三江产品、渠道双管齐下

二氧化硅的高端日化应用市场空间超 50 万吨级,目前仍处于放量初期,未来增长空间较 大。而日化领域行业分散,产品和渠道的针对性布局是关键。面对数以千计的食药妆细分领域及其产品功能需求,没有足够的产品研发实力和渠道开拓能力的公司将难以发展。

金三江基于牙膏领域经验建立了成熟的技术创新和成果转化体系,并在渠道拓展上积极布局,极有可能抓住日化领域的发展机遇。

1、高端日化应用增长正在爆发

硅橡胶用补强剂 2025 年国内需求量或达 35 万吨,CAGR10%:硅橡胶无味无毒,工作适应温度广,有良好的绝缘、耐氧化、耐光性以及防霉性、化学稳定性,随着人们对生活品质要求的提升,广泛应用于婴儿护理产品等日化消费中。

目前我国有机硅人均消费量仅为发达国家的一半,SAGSI 预测我国日用品/食品领域的有机硅产品未来 5 年 CAGR 将达到 20%左右,白炭黑作为不可或缺的补强剂和粘结剂,预计年均增长率 10%左右。

食品、化妆品领域较为分散,消费升级下潜在空间巨大,食品、化妆品用二氧化硅全球需求量可达 10 万吨级。

欧睿数据统计应用于化妆品增稠剂的二氧化硅 2021 年国际市场需求量为 5 万吨,国内约 1.03 万吨。而《中国橡胶工业年鉴》数据显示 2020 年国内气相法二氧化硅中仅约 5%左右应用于食药妆领域,约 1 万吨。

在消费升级下食品、化妆品的高端化趋势无疑会提升二氧化硅的需求,欧睿国际预测国内化妆品2025年潜在市场规模 CAGR 达 11%。化妆品领域二氧化硅的需求量预计也将保持与化妆品行业一致的增速,预测全球需求量可达到 10 万吨级。

食品中啤酒高端化趋势方兴未艾,产品价格不断提升,消费者对产品品质、口感的诉求也相应增加,2021年国内啤酒产量 3562 万千升,日本麒麟控股(Kirin)数据显示全球啤酒产量在 2018年就已达到 1910.6 亿升,按照啤酒硅胶的添加量在 0.03%-0.06%的假设计算,啤酒硅胶的国内需求量将达到 1-2 万吨,全球需求量在 6-12 万吨。

2、细分行业针对性服务,产品、渠道布局帮助公司抓住机遇

二氧化硅作为食品添加剂一般含量仅千分之几,因此各个品类用量规模均不大,面对数以千计的品类需求,若没有足够的产品研发实力,公司将难以满足客户需求,或容易陷入投入产出不高的困境。

金三江在产品研发上有基础结构研究和工艺落地的研发优势,同时在渠道上利用开辟牙膏领域大客户的成功经验,在食药妆领域树立标杆、大力拓展渠道,相对国内企业拥有较好的竞争排位,相对国外企业有“小快灵”的服务优势,有望替代国际巨头。

在产品创新和产品力提升上,公司持续投入研发,建立了成熟的技术创新和成果转化体系,搭建了高素质、多领域的研发人员梯队,可实现对食药妆领域产品研发需求的快速响应。

2、高端制造业应用市场空间广阔

二氧化硅广泛应用于蓄电池隔板、涂料、化工开口剂、高端轮胎、、CMP 抛光料等领域:

(一)盈利预测

基于公司产能建设及市场开拓布局,我们预测:预计公司2022-2024年营业收入为2.9、3.8、5.0亿元,同比增长40%、35%、30%,归母净利润为0.70、1.01、1.31亿元,同比增长 38%、45%、30%,摊薄 EPS 为0.57、0.83、1.08元/股。

(二)相对估值

公司牙膏领域基本盘稳固,在高回报高增长优质应收的生意属性中有望成长为全球龙头,消费升级带来的日化应用爆发和未来高端制造业应用的潜在可能打开远期增长空间。

同行业中可比公司不多,特别是牙膏用二氧化硅这一细分领域,与其他工业用二氧化硅有不同的技术工艺要求、不同的生意毛利水平,牙膏用二氧化硅具有高技术壁垒、较长的客户认证时间,行业格局清晰、竞争环境良好,且未来5年牙膏用二氧化硅年销量CAGR有望达到30%左右,能保持20%以上的净利率,潜在新领域的发展打开公司发展空间,给予公司23年35XPE,目标价29元。

五、风险提示

五、风险提示 牙膏领域大客户终止/减少合作风险:公司2018-2020年前5大客户占营收比重超过70%,2021年虽下降至68.86%,客户集中度仍较高,且下游牙膏行业较为集中,这使得与大客户的合作尤为重要,若大客户需求变化导致其采购需求下降,或转向公司竞对,将对公司的经营产生不利影响;

海外市场开拓不及预期风险:牙膏领域二氧化硅的海外市场空间数倍于国内,公司在已经成为国内龙头的情况下,若海外市场发展不及预期,将会影响公司的增长速度和空间;

新领域市场开拓不及预期风险:公司正在大力布局食药妆、高端制造业等新领域,在产品研发、销售市场开拓上投入较多,若市场开拓不力,会对公司净利润率产生不利影响;

原材料成本大幅上涨风险:原材料价格及相关费用的上涨,在公司产品价格不能及时跟随调整的情况下将会对公司综合毛利率产生不利影响。

——————————————————

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

更多精选报告请登录【远瞻智库官网】或点击:远瞻智库-为三亿人打造的有用知识平台|战略报告|管理文档|行业研报|精选报告|远瞻智库