猜你喜欢

(报告出品方/作者:华安证券,郑小霞、邓承佯)

3 先进陶瓷正逐步推动诸多高技术领域的发展先进陶瓷已逐步成为新材料的重要组成部分,成为许多高技术领域发展的重要 关键材料,备受各工业发达国家的极大关注,其发展在很大程度上也影响着其他工 业的发展和进步。由于先进陶瓷特定的精细结构和其高强、高硬、耐磨、耐腐蚀、耐 高温、导电、绝缘、磁性、透光、半导体以及压电、铁电、声光、超导、生物相容等 一系列优良性能,被广泛应用于国防、化工、冶金、电子、机械、航空、航天、生物 医学等国民经济的各个领域。

供给端,目前能够实现高纯度、精细度和均匀度的钛酸钡粉体制备的厂商以日 美厂商为主。日本 Sakai 化学、日本化学、日本 FujiTi、美国 Ferro 等占据 85%左 右份额,可以制备 100nm 粒径以下的钛酸钡粉体。

日本堺化学及日本化学合计占据了 42%的市场份额,美国 Ferro 占据了 20%的市 场份额。富士钛(2005 年被石原产业收购)、日本东邦钛业厂商等也占据主要市场地 位。高纯、超细陶瓷粉体的制造工艺是制约国产 MLCC 发展的瓶颈,目前国内的陶瓷 粉料厂商如国瓷材料、风华高科、三环集团已掌握相关纳米分散技术,能够满足中 低端 MLCC 的生产需求。但目前一部分特殊功能、超细高纯度粉料依旧依赖进口,以 满足高端 MLCC 的生产需要。

3.1.2 片式电感器行业

电感是三大被动元器件之一,由于电感较难被集成到集成电路上,集成上去后 品质因素不好,因此作为被动元器件器件之一将长期存在。近年来,下游电子产品 出货量增长不断带动电感器需求增长。目前我国电感器件市场中传统插装电感器件 仍旧占据约 30%的市场份额,片式电感器件占据约 70%的市场份额,其中,绕线片式 电感期间的市场份额约为 7%,叠层片式电感器件的市场份额约为 85%。相较日本、 欧美等发达国家的片式化率达到85%以上的水平,我国约70%的片式化率水平仍较低, 有较大拓展空间,未来片式原件对传统元件的替代进程将进一步加快。

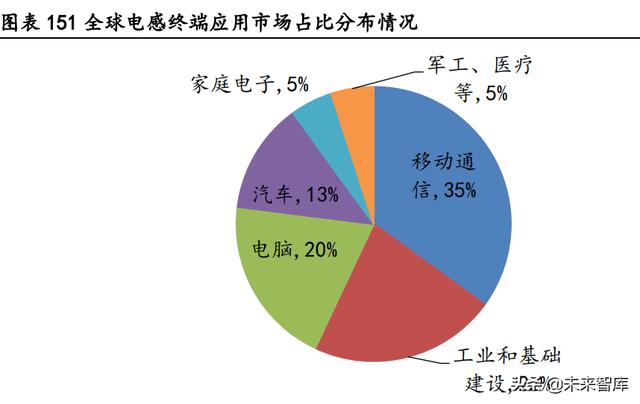

片式电感的上游原材料包括银浆、铁氧体粉、介电陶瓷粉、磁芯、导线等。下游 行业主要是通讯、电脑、消费类电子、小家电、卫星通讯以及汽车电子等领域的终端 电子产品制造业。

需求端,终端产品小型化和多功能化的发展趋势,为新型片式电感的应用提供 了日趋广阔的前景。电感在电子设备(消费电子、汽车、工控、军工和医疗等)中必不 可少,有过滤噪声、处理信号、稳定电流和抑制电磁波干扰的功能。随着中国通讯技 术的快速更迭以及物联网、智慧城市等相关产业大规模建设,中国电感器市场规模 快递发展。2020 年,我国移动通讯、消费电子等行业快速增长,有利推动电感器件 行业发展。由于尚未有官方机构公布中国电感器件行业市场规模,前瞻依据各机构 公布的现有数据对中国电感器件行业市场规模进行测算。测算可得,2020 年,我国 电感器件行业业务规模约达 117 亿元。

关节损伤的发生率上升和牙科治疗数量的增加等,成为推动生物陶瓷市场成长 的主要要素。全球生物陶瓷市场在 2019 年~2024 年间,预测将以约 6.8%的年复合 成长率成长。生物适合材料的需求增加,起因于老年人增加的脊椎手术及 orthobiological 手术的增加,在牙科医疗的使用增加,疾病的硬化组织置换的利用增加 等,成为这个市场主要成长要素。根据全美脊髓损伤统计中心发表的资料,2019 年 时,美国,每年报告的新脊髓损伤(SCI)是 17,730 件,这是国内每 100 万人口约有 54 案例。

3.3.1 口腔修复行业

牙缺失是口腔常见疾病。常见的缺牙原因包括:1)早期的龋齿或意外事故造成, 2)牙齿受到压阻而无法长出牙龈(俗称智齿)牙缺失导致的后果不仅是咀嚼效率降 低,通常还伴有面形凹陷、面形苍老、发音不清等困扰,生活质量因此严重下降。

成年之后,牙缺失后无法再生,活动义齿、固定义齿及种植牙为常规修复手段, 适用人群不同。人的一生共有乳牙和恒牙两副天然牙齿,若因龋齿、牙周炎等口腔 疾病导致恒牙脱落,便再无天然牙萌出替代,只能通过义齿来修复。

活动义齿,即利用放在剩余牙齿上的卡环及支托来稳定义齿,通过口内剩 余牙齿及牙床来承担咀嚼力。优点是价格便宜、制作简单、磨除牙体组织 少,缺点是异物感明显且咀嚼效率较低,长期使用更会加速牙槽骨的萎缩;

固定义齿,即是像“搭桥”一样把假牙套在缺牙两侧磨小的健康牙齿上。这 种方式不需要频繁摘下清洗,咀嚼功能较强,无明显异物感,缺点是对剩余 邻牙要求高,仅适用于少数牙齿的缺失;

种植牙,即一种以植入骨组织内的下部结构为基础来支持、固位上部牙修 复体的缺牙修复方式,优点是不损伤正常牙齿,咀嚼功能类似天然牙,舒适 美观,使用周期长,但种植手术条件要求较高,种植牙费用高。

氧化锆兼具优良的机械性能、生物相容性及美学效果,被视为固定义齿及种植 牙的最佳牙冠材料。口腔修复发展以来,金属曾是口腔临床修复应用最早且使用最 广泛的材料,但长期临床观察发现,金属义齿难以满足患者的美学修复要求,特别 是对前牙区的牙龈过薄患者。近年来,陶瓷材料因其具有化学性质稳定、生物相容 性良好等特点逐渐取代金属成为主流修复材料,其中氧化锆相比其他陶瓷材料具有 良好的韧性,是最佳选择。

从临床应用端来看,氧化锆全瓷牙冠修复效果最佳。2021 年山东省聊城市人民 医院口腔科及广西省柳州市蒋翠荣口腔在发表的《氧化锆全瓷冠与金合金烤瓷冠在 上前牙牙体缺损修复中的效果及安全性比较》一文中指出,氧化锆全瓷冠修复更能 获得患者认可,氧化锆全瓷牙冠修复效果优于金合金烤瓷牙冠。2020 年安徽医科大 学第二附属医院口腔科对 231 例患者临床效果进行了评估,发现在 2~7 年临床回访 过程中,氧化锆全瓷牙冠并发症明显低于金属烤瓷牙冠。

供给端来看,国瓷材料/爱尔创/松柏资本是目前唯一打通了氧化锆粉体→氧化 锆瓷块→机加工间→义齿/牙冠→数字化口腔→爱尔创品牌的种植牙→可内销松柏 诊所体系全产业链的公司。氧化锆以锆英砂、氯氧化锆、稀土等为主要原料,经过水 热法合成得到氧化锆粉体及配方粉,然后通过烧结工艺成为氧化锆瓷块,之后依据 三维口腔扫描设备得到的数据模型,瓷块在机加工间被加工成义齿产品,最后通过 经销商或者直接内销给诊所或医院临床端,专业口腔医生为患者进行义齿产品的安 装与调节。国内企业氧化锆义齿的材料供应商营收体量都相对较小。2020 年,爱尔创实现营收 5.79 亿元;爱迪特实现营收 2.04 亿元;沪鸽股份实现营收 0.91 亿元。 而 2020 年财年,登士柏西诺德实现营收 8.95 亿美元;3M 实现营收 321.36 亿美元, 远高于国内厂商。(报告来源:未来智库)

3.3.2 骨修复行业

骨缺损是指骨的结构完整性被破坏。肿瘤、外伤、坏死、先天畸形等一系列病因 往往会导致大体积的骨缺损产生。在我国,每年因交通事故和生产安全事故所致创 伤骨折、脊柱退行性疾病及骨肿瘤、骨结核等骨科疾病造成骨缺损或功能障碍的患 者超过 600 万人。骨移植是治疗骨缺损的主要方法,也是目前临床上除输血以外应 用最广泛的组织移植,但骨移植中使用的骨修复材料的研发一直是世界性的难题。 除自体骨以外,按材料性质划分,骨修复材料可以分为天然骨修复材料及人工 骨修复材料两大类,其中天然骨修复材料可以分为同种异体骨、异种骨、脱钙骨基 质三类,人工骨修复材料主要可以分为金属材料、 无机非金属材料、 高分子材料、 复合材料、组织工程材料。

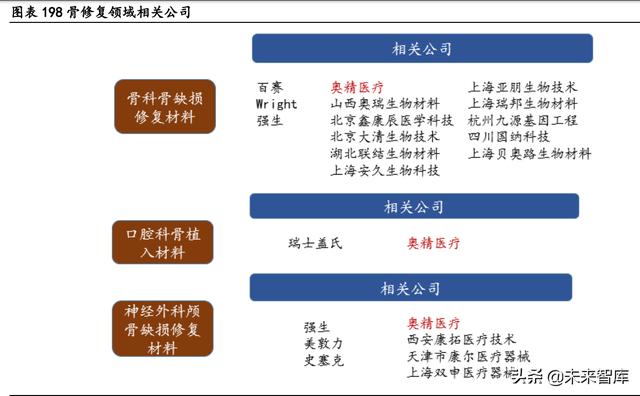

按应用领域划分,骨修复材料主要包括骨科骨缺损修复材料、口腔科骨植入材 料和神经外科颅骨缺损修复材料。根据 GrandViewResearch 的统计数据,预计 2026 年全球骨修复材料行业的市场规模将达到 35.6 亿美元,年均复合增长率为 4.1%。 根据南方所的统计数据,2018 年我国骨修复材料行业的市场规模为 39.3 亿元,2014 年至 2018 年的年均复合增长率为 16.0%,远超全球骨修复材料行业的整体增长水 平,其中骨科骨缺损修复材料行业的市场规模为 20.2 亿元,口腔科骨植入材料行业 的市场规模为 10.5 亿元,神经外科颅骨缺损修复材料行业的市场规模为 8.6 亿元; 预计 2023 年我国骨修复材料行业的市场规模将达到 96.9 亿元,其中骨科骨缺损修 复材料行业的市场规模将达到 53.4 亿元,口腔科骨植入材料行业的市场规模将达到 26.0 亿元,神经外科颅骨缺损修复材料行业的市场规模将达到 17.5 亿元。

在我国人工骨修复材料市场,无机非金属材料(生物陶瓷)以及复合材料产品 为行业内的相对主流产品。虽然自体骨从 20 世纪初开始广泛使用并成为骨移植临 床应用的金标准,但由于自体骨的骨量有限,难以满足大规模临床应用的需求,且 会造成患者的额外失血与创伤、取骨部分存在潜在并发症等风险,伴随着骨缺损修 复材料的发展,自体骨在国内外的临床使用比例均逐步下降。根据南方所的统计数 据,我国自体骨在骨科手术中的临床使用比例已由 2007 年的 81%下降至 2017 年的 62%,呈现出明显的下降趋势;目前我国骨科临床使用骨缺损修复材料的每年 133 万 例手术中,使用人工骨的约 53 万例,使用同种异体骨的约 80 万例。同时,在医 疗技术发展水平相对较高的美国,根据 Orthopaedic Biomaterials 的统计数据, 2017 年自体骨的临床使用比例为 45.51%,远低于我国。进入 21 世纪后开始研发出 的聚酰胺/羟基磷灰石复合材料、聚醚醚酮、羟基磷灰石复合材料及生物陶瓷材料等,逐渐开始替代自体骨或同种异体骨。

骨科骨缺损修复材料行业方面,天然骨修复材料占据了我国骨科骨缺损修复材 料行业约三分之二的市场份额,同种异体骨占据了其中 90%以上的市场份额,主要 生产企业包括山西奥瑞生物材料有限公司、北京鑫康辰医学科技发展有限公司、北 京大清生物技术股份有限公司、湖北联结生物材料有限公司、上海安久生物科技有 限公司、上海亚朋生物技术有限公司等国内企业;异种骨、脱钙骨基质的市场份额 较小。人工骨修复材料已占据了我国骨科骨缺损修复材料行业约三分之一的市场份 额,主要生产企业包括奥精医疗、上海瑞邦生物材料有限公司、杭州九源基因工程 有限公司、四川国纳科技有限公司、上海贝奥路生物材料有限公司等国内企业以及 百赛、Wright、强生等外国企业。

口腔科骨植入材料行业方面,我国口腔医疗行业起步较晚,大众的口腔健康意 识较为薄弱,使得我国口腔医疗行业的发展与国外有较为明显的差距。目前,我国 口腔科骨植入材料行业的市场份额主要被进口产品所占据,国产产品仅占据我国口 腔科骨植入材料行业约 15%的市场份额,进口替代程度较低。瑞士盖氏(Geistlich) 的 Bio-Oss 骨粉与 Bio-Gide 可降解胶原膜系列产品占据了我国口腔科骨植入材料 行业约 70%的市场份额,Bio-Oss 骨粉取自牛骨,系经高温煅烧处理的异种骨产品。

神经外科颅骨缺损修复材料行业,与我国骨修复材料行业、口腔医疗行业类似, 我国神经外科高值耗材行业起步亦较晚。目前,除了人工硬脑(脊)膜产品完成了进口替代以外,其他各类产品仍以进口产品为主,进口替代程度较低。目前,我国已上 市的神经外科颅骨缺损修复材料产品中,神经外科颅骨缺损修复材料以金属材料(钛 合金、钛网)为主,由于金属材料存在因易受温度影响而可能引起患者的不适反应、 在进行医疗影像检查时因容易产生伪影而对检查结果产生影响等缺点,高分子材料、 复合材料等其他材料发展较快。神经外科颅骨缺损修复材料的主要生产企业包括强 生、美敦力、史塞克等国外企业以及奥精医疗、西安康拓医疗技术股份有限公司、天 津市康尔医疗器械有限公司、上海双申医疗器械股份有限公司等国内企业。

根据比亚迪申请的锂电池隔膜发明专利“一种电池隔膜及其制备方法” (CN201310750910.7),在无机涂覆浆料中,水的质量占比为 76%,固体材料陶瓷涂 覆颗粒与树脂材料的质量占比分别为 22%、2%。因此,以勃姆石为代表的陶瓷涂覆颗 粒为锂电池涂覆材料的最主要原材料。由于各锂电池生产商、锂电池隔膜生产商的 涂覆浆料配方不同,所采取的树脂种类也会有所差别,因此成本比重也会有所差别。

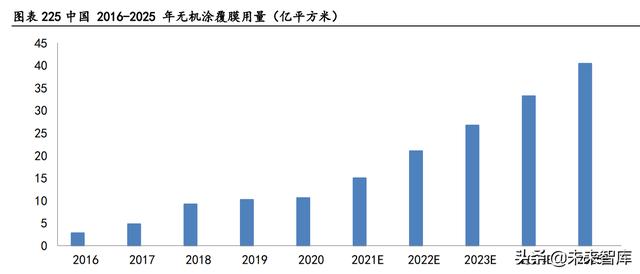

需求端,根据研究机构 EVTank 联合伊维经济研究院共同发布的《中国锂离子电 池隔膜行业白皮书(2020 年)》,2019 年中国锂电池涂覆材料出货量为 1.55 万吨, 其中无机涂覆材料出货 1.4 万吨,占比达 90.32%,有机涂覆材料、有机和无机结合 的涂覆材料占比不到 10%,无机涂覆材料为市场主流的涂覆材料。预计 2025 年无机 涂覆材料用量将达到 40.4 亿平方米。

供给端,随着国瓷材料的扩产,国内陶瓷涂覆领域将呈现两大多小的竞争格局。 在锂电池涂覆材料领域,据统计,2019 年德国的 Nabaltec AG 锂电池用勃姆石出货 量为 0.48 万吨,占比 37%,位居全球第一,壹石通锂电池用勃姆石出货量为 0.47 万 吨,占比 36%,位居全球第二,国内第一。

3.4.4 汽车尾气吸附行业

美国、欧洲和日本排放法规已形成了全球最具代表性的三大排放法规体系,主 要对 PM 和 NOX排放限值不断加严。从上个世纪中叶,西方等国家开始颁布一系列针 对重型柴油机的排放法规,以限制重型柴油机的尾气排放。21 世纪初,参考欧洲的 法规以及根据中国国情相结合制定出来的符合中国的排放标准。经过几十年的努力 和发展,我国制定的排放法规已经能和欧洲法规相提并论,甚至在部分要求,比欧 洲制定的更加严格。

即将实施的国六标准被认为是目前世界上最严格的排放标准之一。近年来,随 着我国政府对环保问题的高度重视,重型柴油机排放法规不断升级,限值愈加严格。 即将全面实施的《重型柴油车污染物排放限值及测量方法(中国第六阶段)》在欧洲 标准的基础上融合了美国标准的相关要求,对 NOX和 PM 的限值较国五阶段削减 60% 以上,并增加了对颗粒数量PN的限制。该标准中采用全球统一重型发动机测量循环, 循环工况与车辆实际运行更为接近,增加了低速低负荷工况占比,工况整体排温低, 加严了对催化器低温性能的考核,并对柴油车冷启动排放提出了新的要求,同时引 入了整车道路车载法试验测试方法。

国六标准要求生产、进口、销售的发动机,以及生产、进口、销售和注册登记的 汽车需要满足符合性检查标准要求。其中生产、进口、销售争议较少,仅指国六标准 时间节点之后新增车辆需严格满足符合性检查标准要求。主要引起市场争议的是注 册登记的汽车是否为存量汽车。一方面,虽然购买新车后没有明确要求多长时间内 必须办理注册登记,如果购买汽车较长时间未办理注册登记,环保标准后车辆无法 达到新的标准,将无法上牌。另一方面,国产机动车要通过国家批准通告才能生产 销售,如果买了车长期不上牌,通告有可能取消或发生变更,这种情况也会影响机 动车的注册登记。因此,我们认为车辆购买后通常会在较短时间内完成注册登记, 未完成注册登记且不满足国六标准的车辆占比很小。

蜂窝陶瓷方面,我们测算 2021 年需求将达 8754 万升

蜂窝陶瓷是内部拥有大量蜂窝状贯通通道的陶瓷材料。蜂窝陶瓷具有孔密度大、 比表面积大;热膨胀系数低、热稳定性好;耐酸耐碱和有机溶剂,抗腐蚀性好;机械 性能优异;优良的抗菌性能等优势,主要作为催化器件的载体进行活性催化剂及催 化助剂的负载作业,是最为常见的尾气处理催化器用催化剂载体。

根据以下假设,我们测算 2018-2022 年的需求量为 3998 万升、4186 万升、6183 万升、7190 万升及 9309 万升,2022 年蜂窝陶瓷需求量将是 2018 年的 2.3 倍,年复 合增长率达到 24%。

关键假设 1:在国五标准下,柴油车需求 15L/辆。国六标准下,排放要求的加 严,汽车尾气催化系统将进一步升级。根据蜂窝陶瓷协会统计,预计蜂窝陶瓷在柴 油车需求为 25L/辆。

关键假设 2:2018-2022 年重型车国六标准执行率分别达到 0.2%、4.2%、40%、 60%、100%;

关键假设 3:2021 用车中客车产量 50.8 万辆、货车产量 416.6 万辆。对于客车, 由于乘用车中已包含微型客车和部分轻型客车,因此估算商用客车全为重型车。对 于货车,微型货车质量小于 1800kg,属于满足《轻型汽车污染物排放限值及测量方 法(中国第六阶段)》的轻型车;轻型货车质量小于 4500kg,其中部分轻型货车属于 满足《轻型汽车污染物排放限值及测量方法(中国第六阶段)》的轻型车,假定占比70%。因此,2021 年我国重型柴油货车 342.4 万辆;

氧化铝竞争格局:高纯纳米氧化铝的国外主要生产企业有住友、沙索等,其中 住友化学是市场份额最大的企业,占据全球高端市场 60%的份额。国内主要生产企业 包括国瓷材料、宣城晶瑞新材料、上海铱铭材料等。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站