猜你喜欢

(报告出品方/分析师:中国银河 王婷)

一、天马新材:深耕精细氧化铝粉体,国产替代行业先驱(一)天马新材基本情况

天马新材成立于2000年,深耕先进无机非金属材料领域二十余年,主要从事高性能精细氧化铝粉体的研发、生产和销售。

(二)行业需求分析

精细氧化铝作为关键基础原材料,市场需求较大,根据粉体网数据,精细氧化铝覆盖新材料 80%以上产业,其中先进陶瓷占比 60%,石油催化占比 90%,无卤阻燃占比 90%,汽车尾 气净化占比 80%。

精细氧化铝粉体亦应用于新材料领域,下游应用范围包括集成电路、电子通讯、电力工程、消费电子、新能源汽车、平板显示、光伏发电等领域,其中天马新材精细氧化铝粉体主要用于电子陶瓷行业、电子玻璃行业、输变电行业与锂电池隔膜涂覆等子行业。

1.电子陶瓷行业

电子陶瓷指用于电子工业中制备电子元器件的陶瓷材料。

精锑氧化铝粉体用于生产电子陶瓷行业上游的电子陶瓷粉体,是生产电子陶瓷基片、陶瓷封装材料、电真空管壳、HTCC 陶瓷等电子陶瓷元器件的主材之一,也是生产 MLCC 等陶瓷产品的辅材。

电子陶瓷器件对尺寸精度、绝缘性、强度、密度等指标要求较高,在生产过程中电子陶瓷粉体配置极其重要,粉体纯度、颗粒大小、化学成分、结构分布等指标的任何细微变动都对电子陶瓷器件的质量产生影响,精细氧化铝粉体作为电子陶瓷粉体主材料,其质量和稳定性直接决定电子陶瓷器件的质量。

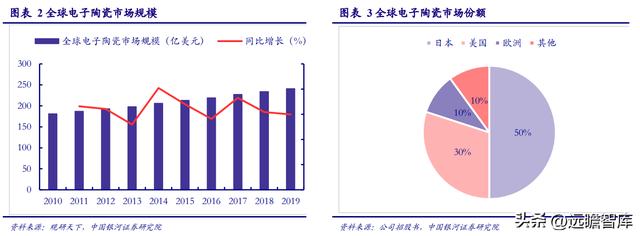

行业规模稳定增长,日美企业占据主要市场份额。

全球电子陶瓷行业伴随下游终端发展及应用范围扩张稳定增长,根据观研天下数据,电子陶瓷市场规模从2010年 181 亿美元增长至2019年 241 亿美元,其中日美企业在行业中优势较为明显,2019年分别占据 50%/30%的市场份额,国内企业仍有较大替代空间。

电子陶瓷基片发展较为成熟,陶瓷封装材料替代需求旺盛。

细分应用来看,电子陶瓷基片目前国内产业发展较为成熟,以精细氧化铝制成的产品性能良好、成本适中,陶瓷基片与塑料/金属基片相比具有耐高温、电绝缘性能高、介电常数和介质损耗低、导热率大、化学稳定性强等优点,根据 Global Information Inc 数据,2020年全球陶瓷基板市场规模约 66 亿美元,预计2020年至2027年将以 6%的年复合增长率增长。

陶瓷封装材料主要用于集成电路制造,位于中下游的封装测试子领域,将芯片在封装基座上布局、固定及链接,并用绝缘介质封装形成电子产品。

根据 Frost & Sullivan 数据,全球封测市场规模从2016年的 510 亿美元增至2020年 594 亿美元,国内封测市场从2016年的 1564.3 亿元增至2020年的 2509.5 亿元。

陶瓷封材领域目前由日美等国际企业占据主要市场份额,国内高端芯片封装材料以进口为主,预计2020年-2025年我国先进封装市场规模 CAGR 为 29.91%,2025年规模将达到 1136.6 亿元,高端材料方面国产化替代需求旺盛。

4.锂电池隔膜涂覆行业

锂电池隔膜是锂电池的关键材料,用于防止电池内部短路,其性能决定电池界面结构、内 阻,直接影响电池容量、循环性能及安全性能等特性。

隔膜制造工艺分为干法和湿法两种,湿法工艺相比干法工艺具备隔膜微孔分布均匀性好、孔隙率高、亲液性好、内阻低等优势,缺点为热稳定性相对较差,涂覆用于解决热稳定性问题,湿法隔膜配以涂覆技术逐步成为隔膜主流制造工艺。

精细氧化铝是锂电池隔膜无机涂覆材料,可有效提升隔膜的热收缩性能,保证电池安全性。涂覆技术路线方面又分为无机物涂覆、有机物涂覆和功能性多层涂覆,其中无机物涂覆隔膜的可拉伸强度和热收缩率更换,技术更加成熟,根据《中国锂离子电池隔膜行业白皮书(2020)年》数据,2019年无机涂覆材料出货量 1.4 万吨,占比 90.32%,无机涂覆材料已成为市场主流的涂覆材料,下游客户已形成产业化应用。

无机涂覆膜用量逐年提升,终端应用场景切换驱动需求高增长。

根据 GGII 数据,2021年无机涂覆隔膜用量为 15.7 亿平方米,2016-2021年 CAGR 高达 41.17%,预计2025年无机涂覆膜用量为 39.0 亿平方米,2021-2025年 CAGR 将高达 25.54%。

涂覆隔膜在2014年以前主要用于高端数码产品,市场需求较小,随着动力电池、消费电池和储能电池对安全性要求的不断提高,涂覆隔膜应用场景持续丰富,带动需求高速增长。

动力电池领域:

受益新能源汽车销量高速增长,动力锂电池出货量保持高速增长趋势,国内锂电池隔膜出货量逐年提升。

根据 GGII 数据,2021年锂电池隔膜出货量 78 亿平方米,2016-2021年 CAGR 高达 48.5%,其中湿法隔膜出货量为 58 亿平方米,占比 81.7%,预计2025年锂电池隔膜出货量将达到 330 亿平方米,湿法隔膜出货量 260 亿平方米,占比将保持在 80%左右。

消费电池领域:

消费电池主要应用于数码电子产品、新兴消费电子类产品、电动工具、电动自行车等。根据 GGII 数据,全球 3C 数码市场2021-2025年有望保持 5-10% 的增速增长,预计2025年全消费类锂电池出货量将达 110GWh,预计2025年电动工具用锂电池出货量将达 15GWh,预计2025年电动自行车用锂电池出货量将达35GWh,2021-2025年 CAGR 将达 29.3%。

储能领域:

全球新增化学储能装机规模高速增长,根据 CNESA 数据,2015-2020年全球新增储能装机规模从 0.38GW 增长至 4.73GW,CAGR 高达 65.58%,2020年国内新增储能装机规模1.56GW,全球占比33%,位居榜首。

五、盈利预测与估值

五、盈利预测与估值(一)盈利预测

根据公司目前的产能情况以及预计产品销售情况,预计公司2022-2024年营收为2.61亿/3.39 亿/4.29 亿,同比增长 25.36%/30.18%/26.57%。

因原材料价格变动对公司毛利率以及净利率影响较大,我们预计 22 年公司仍将受到原材料价格高位的影响,预计公司2022-2024年归母净利为 0.63 亿/0.93 亿/1.11 亿,同比增长15.82%/47.89%/19.17%。对应市盈率分别为 20/14/12 倍。

(二)估值

国内从事精细氧化铝行业的企业较少,行业内可比上市公司虽部分从事精细氧化铝业务,但以多元化产品结构为主,未专注于精细氧化铝领域。22-24年可比公司的平均市盈率水平分 别为36/27/22倍,天马新材具备明显的估值优势。

六、风险提示

六、风险提示 下游需求不及预期的风险;原材料成本上涨超预期的风险;行业产能扩张超预期的风险。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】或点击:远瞻智库-为三亿人打造的有用知识平台|报告下载|战略报告|管理报告|行业报告|精选报告|论文参考资料|远瞻智库