猜你喜欢

获取报告请登录未来智库www.vzkoo.com。

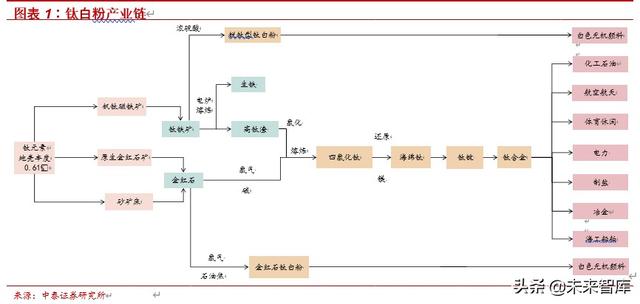

钛白粉:涂料中的必备原料n 钛白粉是目前世界上性能最为优越的白色颜料。钛白粉即二氧化钛,不溶于水、稀无机酸、有机溶剂、油,微溶于碱,溶于浓硫酸。商品钛白粉根据晶型一般分锐钛矿型(简称 A 型)和金红石型(简称 R 型),金红石型钛白粉具有较好的耐气候性、耐水性和不易变黄的特点,但白度稍差;锐钛矿型钛白粉耐光性差,不耐风化,但白度较好。钛白粉下游应用广泛,其中涂料是最主要的下游行业,占钛白粉应用的 50%以上。

供给端:海外格局趋于稳定,国内洗牌加速在即

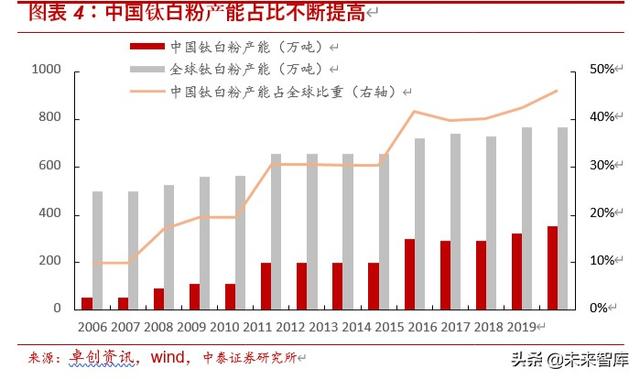

供给端:海外格局趋于稳定,国内洗牌加速在即n 我国已发展为全球最大的钛白粉生产国。我国钛白粉发展于 50 年代中期,最早利用硫酸法生产电焊条用和搪瓷用非颜料级钛白粉,80 年代转为生产涂料用颜料级钛白粉,然而产能规模小、工艺技术落后,发展较为缓慢。进入 90 年代后,我国通过引进捷克和波兰的钛白粉先进生产线,在此基础上不断吸收消化,行业得以快速发展,2000 年后我国钛白粉行业开始参与国际竞争。伴随着中国经济的高速发展,我国钛白粉产能于 2011 年超越美国,成为全球最大的钛白粉生产国,2019 年我国钛白粉产能占全球总产能的 46%。

n 钛白粉产能分布依托于钛资源分布。全球 92%左右的钛资源(钛精矿、酸溶性钛渣、高钛渣)都用于生产钛白粉,因此钛白粉产能分布与钛资源分布高度相关。我国高钛渣主要分布在辽宁、河南等地,酸溶性钛渣主要分布于四川和云南,其中四川省钛资源储量占全国总储量的 90.4%。以上省份也是我国钛白粉的生产大省。

n 全球钛白粉行业已呈现寡头垄断格局,国内龙头份额不断提升。尽管我 国占据了全球 42%的钛白粉生产能力,但国内大部分企业产能规模较小,与海外依旧存在较大的差距。全球钛白粉企业主要集中在科慕、特诺、龙蟒佰利联、范能拓、康诺斯五家企业手中,共计占全球产能的 58%。我国钛白粉行业在经历了以龙蟒佰利联为首的兼并收购后,2019 年已形成了以龙蟒佰利联、中核钛白、山东东佳、金浦钛业、攀钢集团等大型集团为主的供给格局,以上五家钛白粉产能占我国总产能的一半。然而除这些大型集团外,我国有将近 20 家钛白粉生产企业产能位于 5-10 万吨/年之间,产能小于 5 万吨/年的企业多达 16 家,另有部分小产能处于停产状态,整体而言单个企业的产能规模依旧有较大的提升空间。

成本端:氯化法成熟度提高,富钛料供应成关键

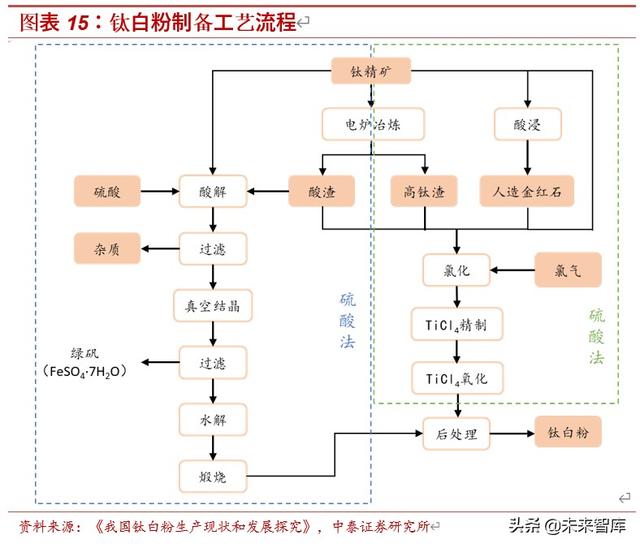

成本端:氯化法成熟度提高,富钛料供应成关键n 钛白粉生产工艺主要有硫酸法和氯化法,我国以硫酸法为主。硫酸法生产工艺始于 1918 年,主要以钛精矿或酸溶性钛渣为原料,用硫酸将钛原料分解成偏钛酸,再进行除杂、分离获得钛白粉。氯化法工艺发展较晚,用富钛料(如天然金红石、人造金红石、高钛渣等)与氯气反应生成四氯化钛,再经氧化、后处理得到钛白粉。由于氯化法工艺具备流程短、产能大、环保压力小、产品品质高等优势,全球约有 55%的钛白粉产能采用氯化法工艺,但我国依旧有 84%的产能使用高污染的硫酸法。究其原因,是因为氯化法存在装置复杂、危险性大、操作要求高等壁垒, 在我国大规模应用仍有较多难题。

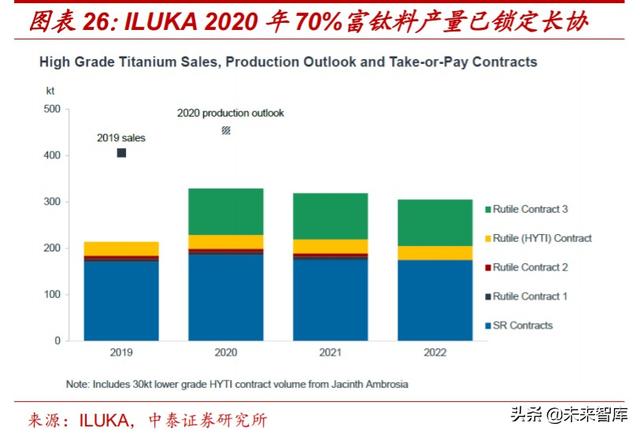

长远来看,全球高品位钛原料供应趋紧,成本端支撑钛白粉价格上行。全球主要钛矿生产商包含英国力拓(Rio Tinto)、澳大利亚伊鲁卡(Iluka)、 南非艾克斯罗(Exxaro)和美国克罗诺斯(Kronos)等,供应高度集中。 根据 ILUKA 预测,2020 年及以后全球金红石钛矿供给量将持续下滑, 且 ILUKA 有 70%产量均已与下游签订长期供货协议。未来随着国内氯 化法产能不断增加,对海外高品位钛矿的需求将显著提升,或推升海外 钛矿价格,钛白粉成本端支撑较强。

近年来钛白粉需求增量集中在发展中国家和地区。回顾 2011 年以来全 球钛白粉消费市场,发展中国家和地区的钛白粉消费增速领先全球,中 东、非洲、中国在 2011-2017 年间钛白粉消费复合增速分别为 8.5%、 4.4%和 5.0%,超过全球 3.2%的平均水平。2019 年我国钛白粉表观消 费量为 199.7 万吨,同比增加 16%。

钛白粉消费周期与房地产周期关联紧密。PVC、纯碱、钛白粉均是基建 领域常用的基础化学品,前两者主要用于管材和玻璃,与房地产开工端 关联较为紧密;钛白粉主要用于装修装潢阶段,对应房屋竣工和销售端, 2010、2013、2015 年我国钛白粉需求增速的高点均处于房屋竣工面积 大幅增长的时期。2019 年-1-12 月我国房屋竣工面积累计同比增长 2.6%, 结束了长达 2 年的负增长。尽管 2020 年一季度在疫情冲击下,房地产 销售与竣工面积再度为负,二季度地产需求正随着疫情改善逐步回归, 预计未来房屋竣工将持续向好,拉动钛白粉需求。

出口市场成为我国钛白粉消费的新驱动力。我国自 2011 年成为钛白粉 净出口国,每年出口量稳定增长,2019 年中国钛白粉出口总量为 100.4 万吨,同比增长 10.51%,进口量为 16.7 万吨,同比减少 15.4%。由于 我国钛白粉产能大多使用硫酸法,质量属于中低水平,每年仍需大量进 口高端氯化法钛白粉,而出口主要集中在印度、巴西等新兴经济体,以 价格为主要竞争优势。

钛白粉占公司营业收入的 76.6%,海内外营收占比较为均衡。2019 年 随着矿产品的量价齐升,矿产品在整体营收中的比重从 2018 年的 6.92% 上升至 2019 年的 12.25%,钛白粉依旧是公司最主要的营收来源。作为 产能排名全球第三的钛白粉生产商,公司国内外营收占比均为 50%左右, 且 2010 年以来钛白粉产品始终满产满销。

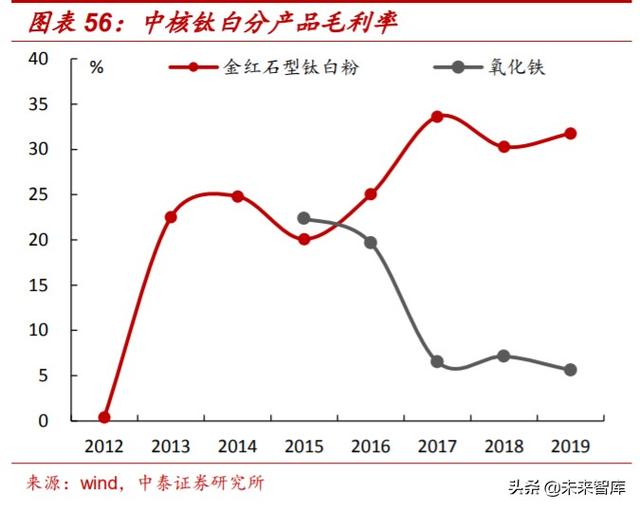

公司盈利水平受钛白粉价格变化影响较大。公司主营结构较为单一,盈 利能力受钛白粉价格波动影响较为明显。近几年公司整体毛利率呈上升 趋势。原因除钛白粉行业景气上升外,还有孙公司东方钛业年产 10 万 吨金红石型钛白粉项目投产,扩大了公司生产规模和产能,降低了综合 成本。

公司费用支出占比低,资产负债率缓降。公司财务和销售费用支出率都 控制在较低水平。管理费用(含研发)由于研发支出和员工持股计划实 施占比较高。2019 年公司研发支出约 8130 万元,占营收的 2.41%。公 司资产负债率自 11 年以来缓缓下降,现稳定在 40%左右的合理水平。

公司看点一:技术研发和循环经济助力降能减耗增产提质。中核钛白是 最早从国外引进全套生产设备技术的公司。经多年吸收发展,公司拥有 雄厚的技术积累和创新能力,与多家海外公司和国内大学研究所有技术 合作关系。公司通过循环利用硫磺制酸的余热,大大节约了生产能源成 本。公司在 2019 年顺利建成金星钛白钛石膏资源综合利用项目,同时 也在继续推进双效浓缩技改、酸解尾气技改等项目的工程。相关项目的 落地能有效降低钛白粉生产成本,同时实现综合效益的提高。

公司看点二:多区域产业布局,产销结合平衡发展。公司在甘肃、安徽 等地拥有金星钛白、和诚钛业和东方钛业三大生产基地。2019 年年中甘 肃白银的年产 10 万吨金红石型钛白粉资源综合利用项目投入运营后, 公司发挥规模效应优势,合理调配资源,整合钛精矿采购渠道,降低成 本、扩大出口销售、强化市场竞争力,19 年公司钛白粉产销量分别达到 25.56 万吨和 25.20 万吨,同比增长 21.9%和 21.1%。同时公司在下游 客户集中的广州、上海、无锡等地设立全资子公司,充分利用当地物流、 信息和市场优势,努力提高公司对下游客户的技术服务能力,进一步加 强与下游企业的紧密合作,大力拓展国内外市场销售渠道。

公司看点三:市场先行优势。公司钛白粉主力产品较国内同行更早进入 国内、国际市场,通过长期品质、供应和服务保障,与国内外主要客户 建立了长期稳定的战略合作关系。公司下属子公司金星钛白以及拥有的 泰奥华牌、金星牌商标在业内都有着良好的口碑和高知名度。

……

(报告观点属于原作者,仅供参考。报告来源:中泰证券)

获取报告请登录未来智库www.vzkoo.com。

立即登录请点击:「链接」