猜你喜欢

(报告出品方/作者:国金证券,陈传红)

一、市场概述:电池安全日益受到重视,催生锂电涂覆高成长赛道1.1 涂覆材料小而弥坚,护航电池大有可为

涂覆工序可改善聚乙烯基膜性能。在聚烯烃隔膜上涂覆陶瓷等纳米材 料或采用有机材料,使涂覆隔膜具备热稳定性高、热收缩低、与电解 液浸润性高的优点,涂覆工艺日益受到重视。涂覆改性通过粘接剂将 功能涂层粘附在隔膜表面,以提高其热稳定性。 为勃姆石涂覆 在聚乙烯基膜上的热稳定性测试,当温度加热到 170 度,隔膜已发生 明显形变,涂覆膜几乎无收缩,涂覆工序可改善隔膜熔点低、安全性 差的不足之处。 为聚乙烯基膜涂覆 PVDF 前后对比,聚乙烯基 膜呈现湿法隔膜典型的树枝状微孔结构,表面涂覆 PVDF 有机粒子后, 聚乙烯基膜上附着了一层 PVDF 涂覆层,形成大量微孔,提高电解液 保持率,有利于锂电池内阻的降低和放电功率的提高。

极片边缘涂覆对电池的安全性和良品率具有重要意义。勃姆石等材料 亦可用在锂电池电芯的极片涂覆,以提高锂电池的安全性能及良品率。 以比亚迪为例,其最新的刀片电池将采用勃姆石材料在电芯极片边缘 进行涂覆。极片涂覆可分别应用在电池的正极和负极:

1)正极极片边缘涂覆:由于正极片一般小于负极片,极片宽边的边缘 在切割中容易出现毛刺,一旦刺穿隔膜接触到负极会引起电池短路。 勃姆石表面光滑,涂覆后可填平正极边缘,使切割后的表面光滑无毛 刺。行业内由宁德时代率先使用勃姆石进行正极边缘涂覆已形成示范 效应,成功导入下游比亚迪、亿纬锂能等电池厂。

2)负极极片边缘涂覆:负极表面粗糙,涂覆超小粒径的勃姆石后,负 极造孔变得均匀,可以改善电解液亲润性,使得锂离子在充放电过程 中更加通畅。负极边缘涂覆还未形成主流,目前有应用在 ATL 的消费 电池上。

1.2 电池厂涂覆膜渗透率提升,水性涂覆具备低成本优势

隔膜涂覆比例在 70%以上,已基本渗透主流电池厂。根据 GGII, 2019年我国涂覆隔膜占比为 53%,较 2015年的 37%快速提升,我们 预计该比例已提升至 70%以上。目前,三元动力电池已基本全部采用 隔膜涂覆技术,LFP 电池的涂覆比例在 60%左右,对涂覆技术的应用 逐步提升;消费电池领域,隔膜涂覆主要应用于 3C 电池等高端领域。 宁德时代、LG 新能源、松下、比亚迪、亿纬锂能、中创新航等全球主 流电池企业已经普遍采用隔膜涂覆技术。

水性涂覆具备低成本优势已占据主流市场。下游电池厂对涂覆隔膜的 需求由下述两种方式驱动:1)成本驱动:考虑性价比,一般应用于磷 酸铁锂电池、小动力电池和储能电池等,涂覆隔膜可以保证基本的耐 热性、透气性,但是粘结性、吸液性一般。由于成本驱动,具备性价 比优势的水性涂覆工艺占据了约七成的涂覆市场。2)性能驱动:主要 应用于高端三元或者消费电池,要求单位面积或者体积内能量密度高, 涂覆膜能足够保障电池安全。一般采用油性涂覆、油水混涂的方法, 能够同时保证耐热性、吸液性、透气性、隔膜轻薄性,但是相较于单 独的水性涂覆价格高昂。

无机涂覆材料在涂覆材料的比重达 90.32%。在涂覆材料中,以勃姆石、 氧化铝为主要涂覆材料的无机涂覆较以 PVDF、芳纶为代表的有机涂 覆和有机无机混合涂覆技术更加成熟,无机涂覆隔膜的可拉伸强度和 热收缩率更好,同时成本更低,经济可行性更好。2019 年,据 EVTank,我国锂电池无机涂覆材料占涂覆材料的比重达 90.32%。

1.3 涂覆种类结构丰富,性能关乎电池安全

涂覆结构种类丰富,满足不同电池要求。目前市场主流涂覆方式包含 下述六种:1)单面单层无机物涂覆,该涂覆工艺为在隔 膜的一面涂上厚度在 2um 左右的陶瓷颗粒(勃姆石、氧化铝),为目 前市场主流;2)双面单层无机物涂覆,海外涂覆膜应用 比例较高;3)双面单层有机物&无机物涂覆,有机涂覆材 料的选择有 PVDF、芳纶、PMMA,目前应用比例较大为 PVDF。由 于水会对几乎所有的正极材料造成损害,尤其是对高镍正极,锂溶出 很厉害,会导致浆料 PH 值升高和容量下降,涂覆时一般在隔膜靠近 正极的一端涂覆有机物搭配油性溶剂,在隔膜靠近负极的一端涂覆无 机物搭配水性溶剂;4)单面双层有机物&无机物涂覆,该 涂覆工艺在一面涂覆一层无机物,接着涂覆一层有机物,双层涂覆的 优点是有机物涂覆在无机物上面能防止无机物粉体脱落;5)双面双层 有机物&无机物涂覆;6)双面单层有机物&无机物混合涂 覆,该涂覆工艺将陶瓷颗粒混合在 PVDF 熔融液中。

涂覆材料关键性能指标与锂电池的安全性等息息相关。无机涂覆材料 评判标准中,纯度、磁性异物、中位粒径等为核心指标,其中磁性异 物的控制影响锂电池自放电现象发生的概率,与电池的安全性能相关 联,而中位粒径决定电池的充放电效率。有机涂覆材料评判标准中, 粒子的分子量分布、结晶度、机械性能以及磁性异物含量为核心指标。

1.4 涂覆材料市场空间测算:2025 年超 140 亿元

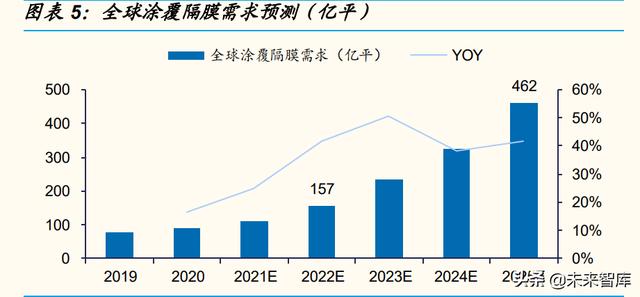

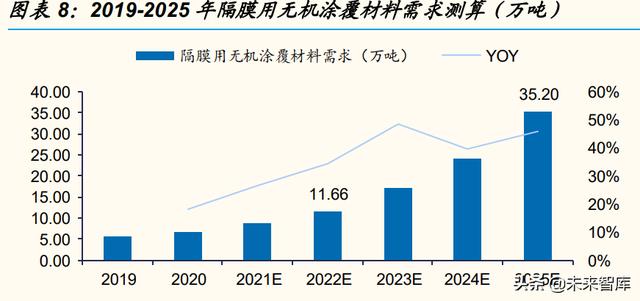

涂覆材料市场空间 2025 年预计超 140 亿。考虑到不同涂覆结构类型 在市场中占比不同,假设 2022 年,双面单层涂覆(无机物)/双面单 层或单面双层涂覆(有机物&无机物)/单面单层涂覆(无机物)/其他 涂 覆 ( 有 机 物&无 机 物 ) 分 别 占 比 为 9%/19%/67%/5%。 假 设 2022/2023/2024/2025 年 全 球 锂 电 池 合 计 需 求 为 693/1078/1531/2231GWh,在 70%涂覆膜良品率下,对应全球涂覆隔 膜需求分别为 157/236/326/462 亿平,年复合增速在 40%以上,对应 隔膜用无机涂覆材料需求分别为 11.66/17.32/24.17/35.20 万吨,对应 隔膜用有机涂覆材料需求分别为 1.64/2.62/4.34/7.46 万吨;假设极片 边缘涂覆单 GWh 用量为 50 吨,极片边缘 涂覆渗透率分别为 51%/58%/67%/77%, 对 应 极 片 边 缘 涂 覆 材 料 需 求 为 1.76/3.14/5.12/8.59 万吨。假设无机涂覆材料平均价格在 1.9-2 万元/ 吨,有机涂覆材料平均价格在 7-9 万元/吨,极片边缘涂覆材料价格在 1.9-2 万元/吨,根据我们的测算 2022/2023/2024/2025 年,涂覆材料 市场空间分别为 39.04/59.52/88.84/140.92 万吨,年复合增速在 50% 以上。

1.5 涂覆材料成本测算:看好勃姆石拥有长期成本优势

无机涂覆材料成本低,芳纶涂覆成本最高。我们选取主流的涂覆材料 进行成本对比,材料包括勃姆石、进口(日本)氧化铝、国产氧化铝、 电池涂覆级 PVDF、对位芳纶、PMMA。假设:1)1GWh 涂覆隔膜用 量为 0.17万平;2)涂覆膜良品率 70%;3)无机涂覆材料单层涂覆厚 度为 2um,有机涂覆材料单层涂覆厚度为 1.5um,其中 PMMA 单层涂 覆厚度为 2.5um;4)单位价格勃姆石/进口氧化铝/国产氧化铝/PVDF/ 芳纶/PMMA 分别为 2/3.5/1.9/10/20/1.85 万元/吨;5)人工、能耗、折 旧成本,勃姆石/进口氧化铝/国产氧化铝/PVDF/芳纶/PMMA 分别为 0.2/0.2/0.2/0.35/0.4/0.2 元/平。根据我们的测算,勃姆石/进口氧化铝/ 国产氧化铝/PVDF/芳 纶/PMMA 单位材料成本分别为 0.17/0.35/0.21/0.38/0.62/0.20 元/平,单 GWh 总 成本分别为 296/595/360/648/1049/337 万元/GWh,勃姆石具有最低的单平涂覆材 料成本和单 GWh 涂覆成本。

涂覆材料成本分析一:涂覆材料成本可拆分为原材料成本和加工成本。 其中:原材料成本包含勃姆石、氧化铝、PVDF、PMMA、芳纶等涂覆 材料,以及增稠剂、分散剂、粘合剂等添加剂的采购成本;加工成本 包含水性加工或者油性加工所涉及的人工、能耗、折旧成本,取决于 溶剂的选择。我们分别对原材料成本及加工成本进行拆分分析。

涂覆材料成本分析二:原材料成本结构分析。我们通过对比勃姆石、 芳纶、PVDF 的原材料成本结构,得出勃姆石原材料成本中制造费用 占比最大,长期降本空间较其他材料更优。

1)勃姆石:参考壹石通 2021 年公告《发行人及保荐机构回复意见 (二)》,勃姆石制造费用占比 35.6%,原材料/燃动力占比分别为 38.2%/26.2%,考虑到国内勃姆石制造刚起步,制造商在建工程转固 较大导致折旧费用大幅增加,加之新产线投产初期生产效能尚有待优 化,产品单位成本上升;我们认为,勃姆石制造费用中折旧及人工费用均有较大下降空间。

2)芳纶:参考泰和新材 2020 年财报,芳纶材料原材料占比 67%,制 造费用/燃动力占比分别为 20.3%/12.7%,芳纶原材料成本占比较高, 目前国内头部公司如泰和新材通过酰氯自产、增大采购量、老旧产能 臵、以及降低投资密度等来降低原料、人工、能耗成本;预计芳纶材 料综合成本仍将保持下降。

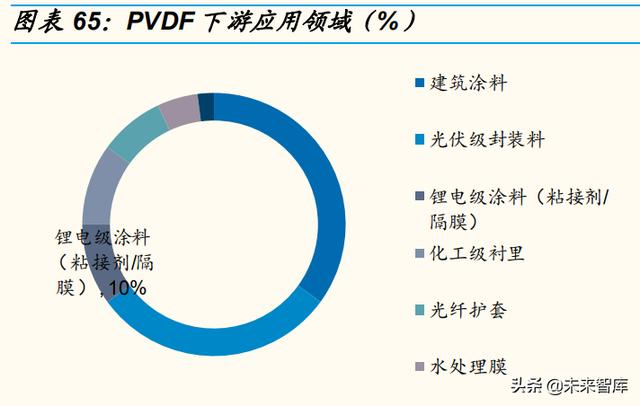

3)PVDF:参考东阳光 2021 年财报,PVDF 原材料占比约 62.9%, 制造费用/燃动力占比分别为 20.3%/20.5%。未来 1-2 年来看,PVDF 的价格预计保持高位,主要系 R142b 受到国家限额,能评、环评取得 难度高,22-23 年新增产能有限;同时,锂电级 PVDF 要求 20-30 多 个评估指标,普通 PVDF 仅 3-5 个左右,据上市公司口径仅 30%的 PVDF 符合电池级。但长期看,考虑到 PVDF 主要材料 R142b 中制造 费用占比超过 47%,且目前 PVDF 利润率在 60%以上(按照 15 万元/ 吨隔膜涂覆料口径),我们认为远期 PVDF 成本将下降。

涂覆材料成本分析三:加工成本结构分析。加工成本包含水性加工 成本或者油性加工成本,取决于溶剂的选择。水性加工难度更低, 在常温下将涂覆材料掺在水里制成悬浊液,而油性加工则需要高温 下将有机物在溶剂里熔融,期间高分子发生玻璃态转换呈弹性体, 不再是刚性物质,过程较水性加工更为复杂、难控制。通过测算, 水性涂覆加工成本约 0.2 元/平,其中人工/能耗/折旧占比分别为 40%/40%/20%,各涂覆材料之间差异化不大。我们重点分析油性涂 覆加工成本,其中 PVDF 涂覆加工成本约 0.35 元/平,芳纶涂覆加 工成本约 0.4 元/平,二者差异主要体现在芳纶的人工成本更高 (0.28 元/平),占比总加工成本的 70%,PVDF 人工费用约 0.2 元/ 平,占比 57%。目前国内芳纶涂覆尚未量产,涂覆工艺常年被海外 垄断,国内芳纶涂覆对工人的技术、经验要求较高,对应人工成本 较高;随着芳纶国产化加速发展,我们认为人工成本比例将下降, 有望改善产品综合成本。

涂覆材料成本总结:看好勃姆石拥有长期成本优势。根据上述分析, 勃姆石搭配的水性溶剂加工成本更低(0.2 元/平,油性溶剂加工成本 在 0.35-0.4 元/平),且勃姆石原材料本身仍然有较大下降空间(制造 及能耗成本在原材料成本中占比超 60%),我们认为中长期勃姆石的低 成本优势将保持。芳纶涂覆目前原材料成本、人工成本占比较大 (56%、29%),我们认为随着国产化不断推进,该项成本将持续改善。 此外,芳纶厂提供给涂覆厂的芳纶溶液中所含溶剂,对下游隔膜厂环 保处理成本较高,目前泰和新材已有意向就溶剂处理与隔膜厂进行合 作,同时未来或将直接交付芳纶材料,此类费用预计将改善,芳纶性 价比将逐步体现,提升产品的价格竞争力。(报告来源:未来智库)

二、无机涂覆市场:渗透率不断攀升,勃姆石后来居上2.1 无机涂覆好处多,勃姆石份额崛起

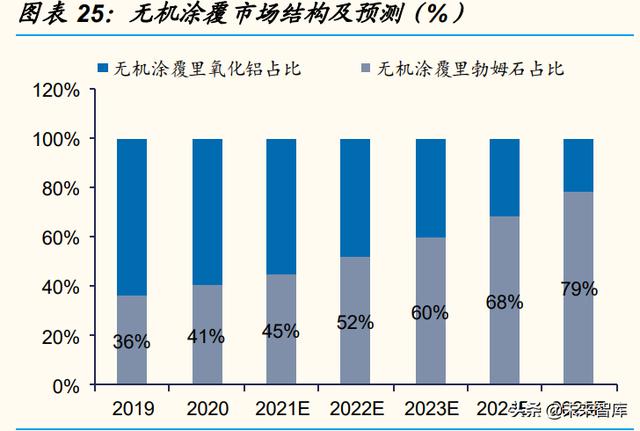

无机涂覆材料里氧化铝&勃姆石应用比例高。无机涂覆较有机涂覆和有 机无机混合涂覆技术更加成熟,无机涂覆隔膜的可拉伸强度和热收缩 率更好,同时成本更低,经济可行性更好。无机涂覆材料可以提高隔 膜的绝缘性,降低锂电池的短路率,同时提高良品率及安全性,在各 类涂覆材料中占据主导地位。无机涂覆材料中,勃姆石和氧化铝占据 主要的市场,近年来勃姆石的份额不断提升,同时下游反馈部分电池 厂在和车企做原材料变更认证,将勃姆石作为涂覆材料替代氧化铝; 2020 年,勃姆石在无机涂覆市场中份额 约 41%, 我 们 预 计 2022/2023/2025 年,勃姆石份额将提升至 52%/60%/79%。

2.2 勃姆石性价比优异,对氧化铝形成替代

勃姆石较氧化铝在性能指标上具有绝对优势。氧化铝作为陶瓷涂覆材料, 能够显著提高聚烯烃隔膜的综合性能,但氧化铝存在如硬度大、成本高、 对设备磨损严重等问题,在一定程度上影响了其作为陶瓷涂覆材料在电池 隔膜中的应用。勃姆石作为一种新兴的陶瓷涂覆材料,具有硬度小、成本 低、含水溶性钠离子少等特性,能够弥补氧化铝作为聚烯烃隔膜涂覆材料 的不足。

1)面密度:氧化铝的面密度为 3.9g/m2,勃姆石的面密度仅为 3.05g/m2, 勃姆石的应用将显著降低陶瓷涂层的总重量和锂电池的制造成本。

2)比表面积&水溶性 Na :勃姆石比表面积为 5m2 /g,低于氧化铝的 6.3m2 /g,同时勃姆石的水溶性 Na 的含量(0.002%)显著低于氧化铝 (0.036%),可减少对水分的吸收,对锂电池的电化学性能的改善起到积 极影响。

3)莫氏硬度:氧化铝的莫氏硬度为 9,是勃姆石的 3 倍,勃姆石可降低陶 瓷涂覆材料对涂覆设备的影响,进而降低设备损耗成本。

勃姆石涂覆膜具备更加优异的机械性能。锂电池隔膜需要有一定的机 械强度,以防止隔膜失效引起的安全问题,涂覆勃姆石后的聚乙烯隔 膜较涂覆氧化铝的聚乙烯隔膜具备更高的拉伸强度、更优的断裂伸长 性能,除此之外,涂覆勃姆石后的隔膜也具有更加优异的刺穿强度和 剥离强度,综上,对比氧化铝,勃姆石具备更加优异的机械性能。原始聚乙烯隔膜在 130 度下发生明显的热收缩,涂覆隔膜保持其原始状态,未发生变形。当温度升至 170 度时, 氧化铝涂覆隔膜也发生较大收缩,而勃姆石涂覆隔膜尺寸几乎 没有任何变化。勃姆石具备更加优异的热稳定性,主要系勃姆 石离子涂层和基体隔膜具有更好的界面结合力,使得勃姆石涂层充当 支撑骨架以抵抗高温下聚乙烯基膜的熔融收缩。

勃姆石涂覆膜具备更好的电解液亲液性能。锂电池中,电解液是锂离 子在正负极之前迁移的载体,电解液主要储存于隔膜的微孔间,隔膜 的微孔所能储存的电解液的量称之为隔膜的吸液率。涂覆铝化合物的 PE 基膜表现出与电解液较好的亲和性,相较于氧化铝,勃姆石涂覆隔 膜的吸液率更高,达到 187%,而 PE 基膜与氧化铝涂覆膜的吸液率分 别为 126%、144%。亲水性接触角测试下,PE 隔膜与水亲和性较差, 接触角大于 177 度,勃姆石涂覆膜比氧化铝涂覆膜表现出更好的湿润 性能,与电解液的亲液性能更优。

单面无机涂覆顺应主流市场需求,勃姆石最具需求弹性。随着锂电池 对能量密度要求的提高,隔膜厚度趋于轻薄化,单面无机物涂覆既可 满足涂覆膜轻薄要求又能保障电池安全性能,同时涂覆成本最低,顺 应锂电池产业链降本需求;根据我们的测算,单面无机物涂覆市场份 额预计在 60%以上。考虑到勃姆石较氧化铝在性能指标、性价比上均 存在明显优势,将对氧化铝形成替代,我们认为勃姆石是锂电池涂覆 材料中未来最具需求弹性的涂覆材料,增速预计在 60%以上。

2.5 勃姆石产品更新迭代,高浓度浆料有望导入市场

勃姆石粉体制浆一体化是未来的发展趋势。2016 年壹石通即主动向客 户推广浆料的方案,出于电芯对制造工艺的苛刻要求,客户希望自购 粉体来掌握制备浆料的更多生产环节,积累涂覆过程中的 know-how。 近年来,勃姆石粉体发展到目前万吨级别,应用持续稳定,下游客户 提出由勃姆石供应商直接提供高浓度浆料的需求,以此减少粉体包装 物,以及减少混料工艺工序环节以降本。

浆料一体化壁垒更高。勃姆石浆料一体化,要求浆料中磁性异物含量 同粉体达到同样水平,同时一体化系直接在液体中进行勃姆石晶体的 生长,对于勃姆石转化型貌的过程控制需要长期经验累积。此外,由 于针对下游不同客户所要求的勃姆石浆料固含量不同,需匹配不同涂 覆工艺,相较直接供应勃姆石粉体壁垒更高。

浆料一体化降本提效,节省产业链能耗冗余。浆料一体化可改善勃姆 石生产商的制造成本,过程中无需将液态的勃姆石浆料重新烘干制成勃姆石粉体,以节省大量的能源消耗。此外,由于浆料一体化售出产 品为液态,可节省外包装物如塑料袋、托盘等,同时免去下游客户人 工搬运费用、分拆及清理包装物费用等。据壹石通,勃姆石浆料推出 为节省产业链成本,提升产品竞争力,我们预计下游客户将充分受益 浆料一体化的推出,同时浆料的渗透率将持续提升。

2.6 壹石通:全球勃姆石领军企业,深度绑定宁德时代

勃姆石份额第一,超昔日全球龙头。2019 年壹石通同德国 Nabaltec AG 合计市占率超 70%,分别占比 36%/37%;2021 年壹石通成为全 球勃姆石龙头。

3.3 PVDF 价格居高不下,芳纶&PMMA形成替代

PVDF&PMMA 为当前主流有机涂覆材料。目前,PVDF、PMMA 占据 主要有机涂覆材料市场,预计分别占比约 62%/33%,芳纶占比 5%左 右。考虑到 PVDF 市场价格进一步上涨,且芳纶材料各项性能表现出 明显优势、PMMA 表现出明显性价比,我们预计 PVDF 比例将持续下 降;随着芳纶材料国产化进程进一步突破,国内已有部分厂商实现规 模化量产,我们预计芳纶材料市占率将持续上升;由于 PMMA 本身物 理属性造成其耐热性能较差,我们预计短期内 PMMA 将替换部分 PVDF 用量,但其长期在隔膜涂覆中的应用上行空间受限。

PVDF 价格居高不下,芳纶&PMMA 替代逻辑清晰。PVDF 是传统的 有机物涂覆材料,具有低内阻、高(厚度/孔隙率)均一性、力学性能 好、化学与电化学性能好等特点。由于下游锂电和光伏的双重需求带 动,叠加双控政策限制,PVDF 从 20q4 以来供应缺口不断扩大,产品 价格持续上涨。根据卓创资讯,当前电池级 PVDF 价格已经从此前的9 万元/吨左右,上涨到 40 万元/吨左右水平,其中隔膜涂覆级 PVDF 价格在 10-20 万元/吨。我们认为电池级 PVDF 中期价格不见回调态势, 相较于芳纶、PMMA 等材料失去性价比,未来存在被替代趋势。

芳纶为目前唯一可以单独涂覆的有机材料。由于芳纶的一致性好且无 颗粒,涂层很薄在 1μm-2μm 之间,而 PVDF 混涂通常在 2μm 以上 (PVDF 陶瓷),芳纶的轻质性是目前其他材料不具备的。此外,据蓝 科途官网介绍,芳纶耐热温度达 400 度,180度下热收缩不到 5%,不 易燃易爆,满足高端电池需求,是目前唯一可以不搭配无机材料而单 独涂覆能保持高性能的有机材料。

PVDF 涨价趋势下,芳纶性价比凸显。芳纶作为涂覆材料性能优于 PVDF。芳纶纤维具有较低的重量,且密度仅为 1.44g/cm3 左右,涂 层可以很轻薄;同时,PVDF/PMMA 由于耐热性存在局限性需要与无 机物配合涂覆,涂层厚度在 2mu 以上,芳纶热阻在 400 度,单独涂敷 即可保障电池的安全性能,因此涂覆厚度可以控制在 1um-2um 左右。 按照 PVDF/芳纶:1.单吨价格分别为 10 万元/20 万元;2.涂层厚度分 别为 1.5um/1.5um 进行测算,PVDF/芳纶单平成本分别为 0.73/1.02元/平。根据敏感性测试结果,当隔膜级 PVDF 价格上涨到 20 万元/吨, 保持当前涂层厚度,其成本将超过芳纶。

3.4 泰和新材:芳纶国产替代龙头,双重壁垒筑护城河

国产化芳纶替代领军者,双重壁垒筑产业护城河。全球芳纶行业的市 场容量超过 12 万吨,其中间位芳纶和对位芳纶均可在锂电隔膜中使用。 据泰和新材,目前间位芳纶国产化替代已基本完成,对位芳纶正在进 行中。泰和新材是全球三大芳纶生产企业之一,在国内率先实现间位 芳纶和对位芳纶产业化,现有产能分别是 7000 吨和 4500 吨,产量最 大且长期居于国内龙头地位。芳纶具备较高的壁垒:1. 技术壁垒:研 发周期长、生产工艺要求高、投资金额大;2. 市场壁垒:认证周期长、 推广周期长、盈利周期长。泰和新材 2008 年实现芳纶中试,2011 年 完成产业化,2017 年实现盈利。

主营业务结构纯粹,盈利能力改善明显。泰和新材专业从事氨纶、芳 纶等高性能纤维的研发生产及销售,主导产品为纽士达氨纶、泰美达 间位芳纶、泰普龙对位芳纶及其上下游制品;1H21,公司氨纶/芳纶占 比分别为 63%/36%。2021 年上半年,公司芳纶产品收入 7.67 亿元, yoy 82%,毛利率为 42.02%,同比 7.14pct;公司产品需求旺盛,产 销量较去年同期大幅增长,利润同比增幅较大。

打破国际垄断,加码芳纶产能。芳纶行业有着极高的生产工艺和技术 壁垒,泰和新材分别于 2004 年以及 2011 年实现间位芳纶和对位芳纶 的产业化投产,打破国际垄断,目前已有芳纶产能合计 11500 吨/年, 位居全球第三。2021 年 10 月,公司公告继续加码对位芳纶和间位芳 纶的建设,预计 2024年公司对位芳纶、间位芳纶产能将双双超过 2万 吨,合计总产能超过 4 万吨,从目前全球芳纶制造商产能规划来看, 泰和新材已超过日本帝人,远期产能位居全球第二。

3.5 双象股份:本体聚合法制高端 PMMA,产能扩张幅度全球领先

PMMA有望替代 PVDF 在水性涂覆里的应用。PMMA 俗称有机玻璃, 由 MMA 单体聚合而成,全球主流的 PMMA 生产企业均采用本体法生 产技术,可应用于汽车、电子电器、医药、导光板等高端领域。其中, 光学级 PMMA 工艺技术难度较大且成本较高,此前国内产能不多,随 着 PMMA 国产化进程加速,且头部企业改进了制造工艺解决 PMMA 涂覆膜内阻高等问题。据产业链调研,国内已有头部隔膜厂将 PMMA 作为 PVDF 的替代品在水性涂覆里应用,此前涂覆 PMMA 导致电池内 阻提升等问题在基膜环节得到解决,下游反馈良好。

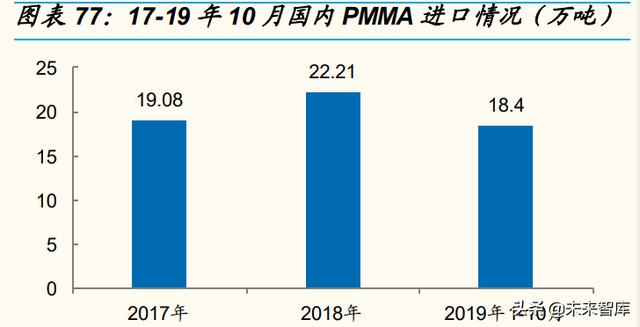

高端 PMMA 仍以进口为主,国产企业兴起积极扩产。高端光学级 PMMA 产品市场需求大,目前市场份额和产能主要由几家国际化工巨 头所掌控,我国仍需每年大量进口(双象股份《年产 30 万吨光学级 PMMAMS 新材料投资协议》)。据新思界产业研究中心,我国现阶段能 实现光学级 PMMA 量产的企业有双象股份、万华化学等,目前规模在 10 万吨/年以下,其中万象股份在 21 年 3 月份公告将投资 18 亿元建设 30 万吨光学级 PMMA/MS 项目。

业务纯粹只做 PMMA,营业收入保持高增长。双象股份是我国光学级 PMMA 行业中的龙头企业。2019-1H21 年,双象股份 PMMA 收入分 别为 6.46/7.21/3.40 亿元,同比分别变化-5%/12%/-3.97%,营收有所 波动主要系疫情影响。2020 年公司归母净利润为 4089.97 万元,同比 35.06%,主要系光学级 PMMA 产业链产品营业收入和净利润增长。 PMMA 占比公司总营收约 50%的份额,公司主营业务纯粹,有望充分 受益 PMMA 增长带来的业绩弹性。

本体聚合法制高端 PMMA,产能扩张幅度全球领先。PMMA 生产技术 主要有悬浮聚合、溶液聚合及本体聚合三种工艺,目前只有本体聚合 法能生产高端 PMMA 产品,国内仅双象股份和万华化学具备本体法工艺,合计产能 16 万吨/年,其中双象股份已公告扩产 30 万吨/年的 PMMA/MS 项目,我们预计 2023年公司光学级 PMMA 产能有望达 38 万吨/年,位居全球前列。溶液聚合法和裂解生产的 PMMA 只能应用于 低端市场,目前国内低端产品过剩。

四、涂覆材料供应链:产业链向中国转移,助益本土供应商4.1 涂覆产业链朝国内转移,材料商享本土赛道红利

隔膜涂覆厂已覆盖主流涂覆材料&工艺。目前,各涂覆膜制造商对主流 的涂覆材料均已覆盖,包括勃姆石、氧化铝、PVDF 等,部分隔膜厂 也拥有 PMMA 自制&涂覆能力。尽管涂覆膜厂已拥有芳纶涂覆技术, 芳纶材料至今仍未大规模应用在电池上。据产业链反馈,芳纶涂覆涉 及使用专利,目前国内仅有少数隔膜厂拥有芳纶涂覆专利,是限制其 发展的原因之一。未来随着芳纶材料国产化进程加速,同时海外杜邦、 帝人等专利陆续到期,芳纶在锂电涂覆的渗透率有望持续攀升。

芳纶兼顾安全及轻薄,未来或将成为主流。芳纶的一致性好且无颗粒, 涂层很薄在 1μm-2μm 之间,是目前唯一可以不搭配无机材料而单独涂 覆能保持高性能的有机材料,其轻质性是目前其他材料不具备的,我 们认为是目前性能最优异的隔膜涂覆材料。然而,根据我们的测算, 当下芳纶涂覆单平成本约 1.02 元/平,对应单 GWh 成本约 1049 万元, 勃姆石仅 0.37 元/平,对应单 GWh 成本约 296万元,目前勃姆石性能 已足够满足锂电隔膜基本要求,芳纶在此价格下不具备性价比,目前 仅装配于少部分追求高能量密度的高端电池上。我们判断,若未来随 着芳纶国产化进程加速,芳纶价格降至 5 万元/吨以下,且涂层厚度在 1μm 以内,或将成为主流涂覆材料。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站