猜你喜欢

深耕陶瓷粉体扩展下游应用,向高端化一体化

持续布局 国瓷材料是一家专门从事新材料研发、生产和销售的高新技术企业,公司成立 于 2005 年,2012 年在创业板上市,当前已经发展为国内陶瓷粉体行业龙头企 业。公司当前已经形成电子材料、催化材料、生物医疗材料和其他材料四大业 务板块,下游产品覆盖电子、生物、新能源和航空航天等领域。公司以核心陶 瓷粉体材料为出发点,通过核心技术材料打破国外垄断,通过外延并购打造陶 瓷新材料平台企业,不断延伸下游应用领域。

公司成立以来的发展可以总结为三个阶段:

2005-2012 年:成立上市阶段,该阶段是公司技术积累成熟阶段。公司 2005 年成立以来,以陶瓷材料为核心,先后承建了公司承建了“山东省电子陶 瓷材料工程技术研究中心”和“山东省电子陶瓷材料工程试验室”、“山东 省企业技术中心”,重点对高温高压水热法工艺进行了研发改进,并先后获 得国家科技进步奖等国家奖项认可。

2013-2018 年:公司上市后加大融资力度,围绕陶瓷材料内生外延,扩大 陶瓷材料下游需求应用领域。2013 年进军陶瓷墨水业务,14 年开展高纯 氧化铝业务,15 年参股爱尔创布局医疗氧化锆业务,16 年通过收购进军 催化剂和电子浆料业务,17 年收购王子制陶开拓蜂窝陶瓷尾气处理业务, 18 年收购爱尔创进一步加速医疗板块业务拓展,电子、催化、医疗和其他 材料四大业务板块逐渐成型。

2019 年-至今:在四大业务板块基础上向高端化和产业链一体化延伸。2019 年公司成立山东国瓷电子科技发展有限公司,电子板块逐渐向 5G 领域延 伸,公司并入选山东省 5G 产业方向试点示范企业,2020 年定增电子方面 在高端 MLCC 领域扩产,医疗板块引入高瓴等战投打通产业链上下游,公 司紧抓国产替代机遇,向高端化和一体化发展。

研发管理打造业界标杆,业绩成长特性显著

上市以来公司业绩保持高增速,收购项目均表现良好的盈利能力。2012 年上市 时营收为 2.16 亿元,到 2019 年底增长至 21.53 亿元,整整增长了十倍,年复 合增速达到了 39%。2012-2016 年,公司凭借高端陶瓷粉体技术向相关领域延 伸,年复合增速保持在 30%左右,17-18 年先后收购王子制陶和爱尔创,催化 材料和医疗材料业务快速发展,19 年公司业绩受电子、新能源等行业低迷影响, 2020 上半年疫情冲击了下游汽车、电子和建筑等行业,但 Q3 公司盈利环比显 著回暖。

公司持续布局优质赛道,毛利率呈上升趋势。2017 年收购催化材料和生物医疗 业务后,公司毛利率显著提升,2020H1 公司毛利率达到 48.31%,相比 2016 年的 37.64%,毛利率中枢上涨了 10 个百分点,2020H1 净利率为 25.87%(同 比 0.20pct)。公司三费占比较为稳定,2020H1 公司销售、管理和财务费率分 别为 5.23%、12.14%和 0.32%,销售和管理费用同比变化不大,财务费用下降 74%,主要是本期归还银行借款和利息支出减少。

公司作为陶瓷新材料标杆企业,研发实力充足。公司研发投入占比持续上涨, 研发费用占比中枢在 6.7%左右,研发人员占比一直保持在 20%以上。2020H1 公司研发费用达到 7208 万元,占到营收的 6.7%。公司是国家高新技术和国家 知识产权示范企业,承建了“山东省电子陶瓷材料工程技术研究中心”、“山东省电子陶瓷材料工程实验室”、“山东省企业技术中心”、“山东省博士后创新实 践基地”等多个省级以上科研平台。截止 2020H1,公司拥有授权专利 220 件, 参与主持和制定国准 3 项、国家标准 10 项、行业标准 5 项和企业标准 6 项。

依托 CBS 高效管理系统,公司现金流逐年提升。公司通过实施 CBS 管理系统, 公司各业务单元都已实施了战略部署和价值流图析,从客户需求角度更新产品, 现金流管理良好,经营活动现金流从 2015 年的 0.47 亿元上涨至 2019 年的 4.84 亿元,经营活动现金流占营收的比重从 8.8%提升至 2020H1 的 23.6%。

公司以四大业务为核心,管理上优化组织架构。2019 年公司成立了电子材料事 业部,将 MLCC 材料、纳米氧化锆等材料合并管理,优化资源配置;成立催化 材料事业部,以客户为中心进一步强化业务协同性;成立 5G 项目部,凭借纳 米级电子材料技术优势,加快 5G 新材料进口替代。

出口转内需加速进口替代,沿海布局区位优势明显

公司业务全球布局,国内市场进口替代表现突出。公司上市初期主营的电子陶 瓷材料主要以出口为主,2012 年中国大陆地区营收占比仅为 27%,随着国内 大陆电子市场快速发展,公司依靠技术和本地化成本优势在进口替代方面持续 加速,公司国内占比到 2015 年已提升至 80%,近三年公司大陆市场营收占比 维持在 75%左右,海外营收占比小,受疫情影响也较小。目前当前公司已经形 成全球布局,国内相关公司布局主要分布在山东、江苏、上海和广东沿海地区, 下游电子等需求旺盛,海外布局主要是国瓷科技(海外)公司。

电子材料:国内粉体龙头,拥抱景气上行

电子材料:国内粉体龙头,拥抱景气上行MLCC 性能优异市占率高,陶瓷粉体制约性能升级

MLCC 是片式多层陶瓷电容器的缩写,属于电子元器件中的被动元器件。它是 由内电极额陶瓷介质膜片以错位的方式叠合起来,经一次性高温烧结形成的陶 瓷芯片,再在芯片的两端封上金属外电极层,形成一个类似独石结构的电容器。 MLCC 主要由陶瓷体、陶瓷边、内电极和端电极组成。

2019 年被动元器件中电容产值占比达到 66%,其中陶瓷电容又占到电容市场 的产值的 43%,陶瓷电容按照结构可以分为 MLCC、单层陶瓷电容器和引线式 多层陶瓷电容器。MLCC 依靠体积小、容量大、寿命长、价格低廉等优点,占 据陶瓷电容市场全球 93%的市场份额。

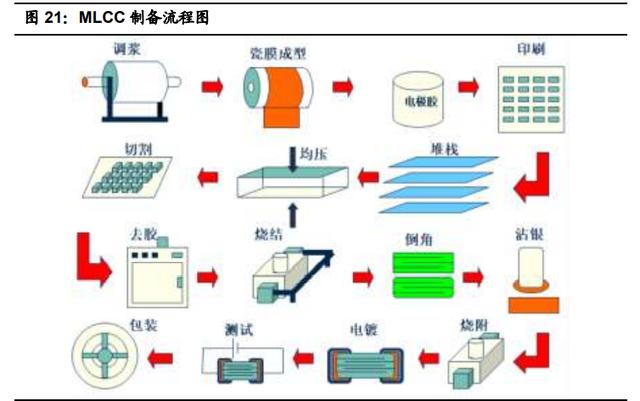

MLCC 制备过程中的技术壁垒主要体现在:陶瓷粉体制备和 MLCC 制造工艺。

MLCC 陶瓷粉体的制备方法:物理法和化学法两种,陶瓷粉体的细微度、 均匀度和可靠性直接决定了 MLCC 产品的尺寸、电容量和稳定性,其中化 学法制备的粉体纯度、粒度大小和形状控制优势显著,相应瓷粉水热法合 成、纳米分散技术和包覆技术等也具有很高的技术壁垒。

MLCC 制造工艺:MLCC 的制造工艺包括干法流延工艺、湿法印刷工艺和 瓷胶移膜工艺。一方面电容量与叠层层数成正比,与单层厚度成反比,所 以对叠层印刷技术要求高,另一方面是陶瓷介质共烧技术控需要控制不同 材料之间的收缩率,好的共烧技术可以生产 2 微米以下厚度,1000 层以上 的 MLCC,这些对制造过程中设备、加工工艺和加工精度都有极高要求

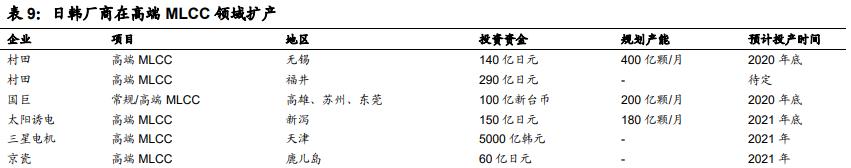

日韩厂商逐渐退出低毛利的常规产品,开始向高端产品扩产发力。从 2016 年 开始全球 MLCC 常规产品因为技术门槛不高,竞争加剧导致毛利率显著下滑, 日韩厂商开始逐渐放弃低端产能,村田 2018 年 3 月宣布“旧产品群”减产 50%, 京瓷 2018 年宣布 0402、0603 尺寸的 104、105 规格 MLCC 将于 2 月停产。 与此同时,海外巨头开始一轮高端产品扩产,村田分别投资 140 亿和 290 亿日 元新建 5G 和汽车电子化所需的高端 MLCC,其中新增产能有望在今年年底投 产,除此之外,国巨、太阳诱电和三星电机等在近两年都有高端扩产落地。

中国大陆企业 MLCC 市占率不足 5%,产品主要聚焦于通用型产品。国内风华 高科产能最大达到 150 亿颗/月,除此之外还有深圳宇阳、三环集团等。与日韩 厂商相比,国内电容主要是常规规格,表现为电容容量小、尺寸大、耐高温等 性能与村田等还有显著差距,比如日本村田产品最高电容量已经达到 350μF, 但国内三环集团的产品最高电容量仅为 22μF,国内当前目标主要是抢占中低 端产品市场份额,同时加大高温、高压、高容等高端产品技术突破。

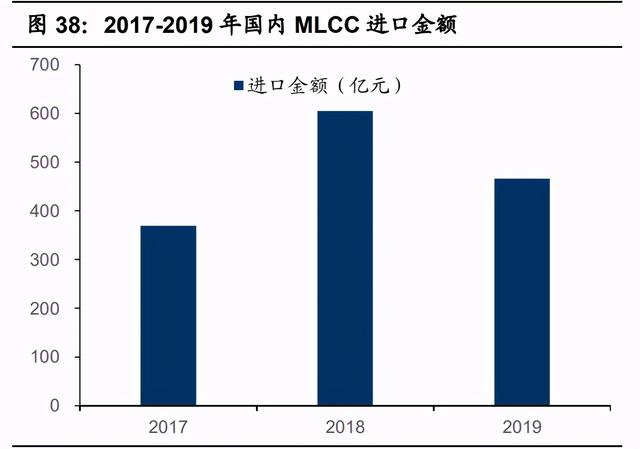

国内 MLCC 进口依赖度高,每年进口替代空间可达到 300 亿元。2018 年国内 MLCC 消费量达到 28890 亿颗,全球占比 71.3%,进口数量依存度 50%左右, 据三环数据,17-19 年国内 MLCC 进口数量平均为 2.4 万亿颗。从产值上看, 国内根据海关总署数据,2019 年国内 MLCC 进口额达到 466 亿元主要集中在 中高端领域,出口额仅为 150 亿元左右,全年的贸易逆差在 300 亿元左右。

国内龙头企业核心技术持续突破,伴随扩产加速进口替代。风华高科的部分产 品电容容量已经达到百μF 级别,最高额定电压达到 5000Vdc,小尺寸电容也 具备生产能力,核心参数方面基本达到村田的高端产品水平。同时随着国内 5G、 新能源汽车等行业需求快速增加,国内企业开启一轮扩产计划,较大规模的有 风华高科的月产 450 亿颗扩产项目(当前产能 150 亿颗/月)和三环集团的 200 亿颗扩产计划(当前产能 40 亿颗/年),这些企业一方面抢占日韩退出的中低端 市场,另一方面加速国产新材料的自给自足。

国产入局减缓价格波动,需求支撑上行周期变长

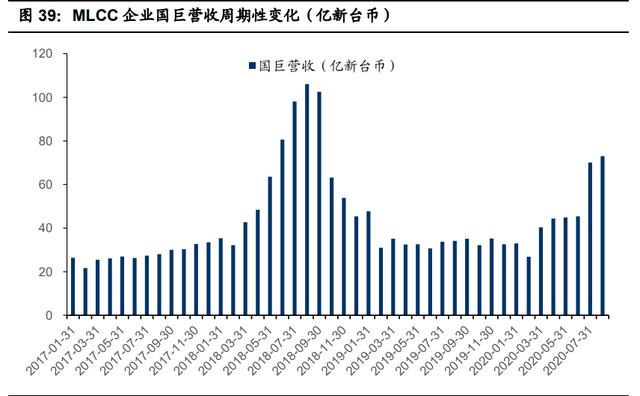

MLCC 行业高度集中导致了行业价格具有较强的周期波动。

2012-2017:低价竞争导致 MLCC 价格长期阴跌。虽然 MLCC 是高技术产 物,但以三星电机为代表的后进入者采取低价策略冲击了日本老牌企业, 低价竞争导致价格长期处于阴跌状态,根据中国电子元件行业协会调研, 用量较大的 0603B104 规格 MLCC2012 年价格为 11.5 元/千只,每年价格 下降幅度达到 10%-15%,直至 2017 年上半年价格为 6 元/千只。

2017-2018Q3:日韩厂商调整产品结构,短期供不应求价格飞涨。低价竞 争促进了行业向高端转型,日本企业率先主动退出低毛利高竞争的常规 MLCC,开始向高端产品转型,再加上日本企业全球市占率超一半,短期 供给缺口叠加大量囤货导致 MLCC 价格飞涨。

2018Q4-2019Q3:价格高位叠加库存压力,MLCC 价格下行。17-18 年的 非理性囤货再加上产能缺口随着扩产逐渐弥补,伴随行业去库存价格下行。

2019Q4-2020Q3:库存消化,需求拉动行业上行。2019 年 Q4 伴随着库 存显著消化,MLCC 行业价格迎来上行,2020H1 叠加新冠疫情对供给端 的冲击再加上需求端 5G、新能源汽车等强势复苏,价格延续上行趋势。

后续我们对行业有两点判断:行业价格波动变缓,上行周期时间变长。1)价格 波动变缓:一方面伴随国内企业产能落地全球市场集中度将有所分散,减缓价 格波动;另一方面随着日韩厂商高端布局逐步落地,行业不会出现大规模的产 能退出。2)上行周期变长:主要是 5G 和新能源汽车需求端发力,叠加新冠疫 情对供给端的影响要高于需求端。

(2)产能跟得上:预计短期有 4500 吨/年的增产空间保障需求

公司产能持续增长,业绩增长无忧。2010 年公司 MLCC 配方粉产能仅为 1100 吨/年,2010-2012 年基本都达到满产满销,2013 年新建产能投产公司产能增 至 5000 吨/年,2018-2019 年公司产能再次扩张至 7000 和 10000 吨/年,根据 我们测算公司 2019 年公司粉体产能利用率在 70%左右,未来产能释放仍有空 间,另外公司还有 2000 吨的扩产空间,预计共有 4500 吨/年的增产空间,足 够应对需求的高速增长。

国六标准下国内尾气处理蜂窝陶瓷材料市场增量体现在:

单车尾气处理设备种类增多:汽油车增加 GPF 设备;重型柴油车增加 ASC 设备;轻型柴油车增加 SCR 和 ASC 设备;

单设备蜂窝陶瓷用量增加:单设备蜂窝陶瓷用量参照奥福环保公司招股说 明书,国六标准下柴油车 SCR 和 DPF 单车陶瓷用量接近翻倍;

蜂窝陶瓷单价提升:国六标准陶瓷性能要求更高,每升价格假设提升 20%;

国内机动车分类销量测算:我们将中汽协公布的乘用车加上商用车中的汽 油车销量作为轻型汽油车估计,将商用车中的大中型客车、中重型货车和 轻型柴油货车的 80%合计作为重型柴油车,将轻型客车和轻型柴油货车的 20%作为轻型柴油车,2019 年三种车销量测算为:2270/140/54 万辆;

国内机动车销量增长:假设 2020 年受疫情影响国内机动车产量下降,2021 年开始恢复,到 2025 年三种车销量将达到 2500/155/70 万辆;

国六标准执行率提高:参考最新的国六标准政策,我们假设 20-22 年汽车 国六标准执行率为 60%/90%/100%,柴油车 20-23 年国六标准执行率为 10%/50%/90%/100%。

经过我们测算,汽油车、重型柴油车和轻型柴油车在国六标准下的单车蜂窝陶 瓷载体价值和相对于国五标准分别为 500( 456%)、4410( 194%)、1541 ( 67%)元,2020 年全国尾气处理蜂窝陶瓷材料市场空间约为 94 亿元,到 2025 年将超过 200 亿元,20-22 年市场增速分别可以达到 50%、51%和 25%, 未来三年市场需求处于高速增长阶段。2023 年以后虽然市场增速不快,但仍保 持在 5%-10%的稳定增长,再加上尾气处理设备 3-5 年的使用年限,设备更换 也将将贡献稳定的需求增长。

氧化锆义齿性价比最高,渗透率增长空间巨大

义齿按照内冠材料不同分为烤瓷牙和全瓷牙。烤瓷牙内冠为金属,外层覆盖陶 瓷材料,全瓷牙内冠全部由陶瓷烧制而成作为支撑骨架,然后再在外层上瓷粉 烧制,全瓷牙具有更好的透光度和感光度。烤瓷牙中合金烤瓷牙最为便宜,但 生物相容性和美观性欠佳,贵金属烤瓷牙价格中等,具有良好的生物相容性, 全瓷牙兼备美观和生物相容性,但价格较为昂贵。

全瓷牙中氧化锆全瓷性能最为优异,市场最广泛,虽然单价高,但使用寿命长, 性价比最高。伴随着成本降低,氧化锆义吃渗透率将快速增长。新材料在线预 测 2020 年国内氧化锆义齿市场将超过 20 亿元,假设种植牙中氧化锆全瓷牙渗 透率 30%,对应潜在市场规模超过 400 亿元。

氧化锆义齿产业链涉及环节较多,1)上游主要是纳米氧化锆粉体材料和生产设 备供应商,全球主要的纳米氧化锆粉体制备商有:法国圣戈班、日本第一稀元 素、日本东曹、国瓷材料和东方锆业等;2)中游为义齿设计和制造过程,氧化 锆由于其硬度较强和成本较高的特点,制备过程中个性化和数字化程度较高, 加工制备过程需要经过口腔扫描、数据传输、建模、3D 打印、铸造、涂瓷、车 瓷、上釉、抛光等十多道工序;3)下游为诊所医院和终端患者。

业绩无忧:2015 年公司参股爱尔创之后,爱尔创业绩持续高增速,营收从 2015 年的 1.2 亿增长至 2019 年的 4.72 亿元,19 年营收增速高达 71%。18-19 年爱 尔创都超额完成承诺业绩,18 年净利润 0.83 亿元(承诺 0.72 亿),19 年完成 1.05 亿元(承诺 0.9 亿元),2020 承诺 1.08 亿元,上半年已经完成 0.72 亿, 全年大概率也将完成承诺业绩。2020H1 深圳爱尔创实现营收 2.69 亿元(占比 25%),净利润为 7226 亿元(占比 28%),板块毛利率达到 66.5%。公司对本 溪生产基地进行了扩产,预计 2020 年 10 月陆续投产,贡献业绩增量。

产业链协同:收购爱尔创之后,公司已经形成从纳米复合氧化锆到氧化锆义齿 制造的全产业链条,将增加生物医疗板块盈利能力。公司不仅能提供口腔数字化材料,还能提供数字化设备、数字化口腔咨询、培训及推广、口腔应用软件 和数字化云平台服务、数字化口腔技术研发等销售配套服务,成为中国具有影 响力的数字化口腔综合解决方案提供商。为了更好顺应口腔医疗行业数字化趋 势,2020 年 4 月,公司合资成立了深圳爱尔创数字口腔公司(公司投资占比 67%),积极布局数字化口腔临床业务。

客户拓展:公司是国内最大的氧化锆陶瓷齿科材料供应商,迄今为止公司齿科 修复系列多种产品已经通过 SFDA、FDA、CE、KFDA、CMDCAS(加拿大)、 JPAL(日本)等多项国家及地区的医疗器械产品注册。口腔材料已经销往美国、 东南亚、欧洲、中东、南美、非洲、韩国、印度、越南等 110 个地区和国家, 2018 年爱尔创 40%的营收来自海外销售,公司齿科产品售价连海外产品一半 都不到,价格优势显著,随着品牌认可度提高,未来客户增长潜力大。

品牌推广:2020 年 9 月爱尔创拟引入高瓴资本、松柏投资两个战略投资者,高 瓴资本投资多家牙科医院将给公司带来下游客户合作,松柏投资是全球牙科主 要产业投资者之一,也将运用全球业务网络和产业链协同能力,提升爱尔创品 牌影响力,打造全球合作网络。此外公司与平安集团达成保险战略合作,与 3Shape 达成战略合作,助力口腔数字化业务。

……

(报告观点属于原作者,仅供参考。作者:国信证券,商艾华、龚诚)

【报告来源:未来智库】