猜你喜欢

近年来的一个趋势是,新能源龙头公司普遍会通过整合,或扶持上游企业做大做强,以打通全产业链。

巨头亲自下场,催生能力超乎想象。

战略投资,加上资源赋能,不仅让被扶持企业迅速从1到100,发展壮大;也能在上游波动的江湖里,为双方锚定竞争稳态。

新能源产业生长壮大,一批代表性企业崛起,如特斯拉(TSLA.US)、宁德时代(300750.SZ)、比亚迪(002594.SZ)和隆基绿能(601012.SH)等。

这些企业在成为各自领域的龙头后,普遍选择走向产业化一体化道路:通过整合,或是扶持上游企业做大做强,以打通全产业链。

在这些龙头的扶持下,企业从稚嫩走向成熟的周期大幅缩短,并获益颇丰。

例如,2015年成立的美畅股份(300861.SZ),2017年便成为金刚线行业龙头,还不到2年时间,就能在高毛利率、高技术壁垒的产业拔得头筹。

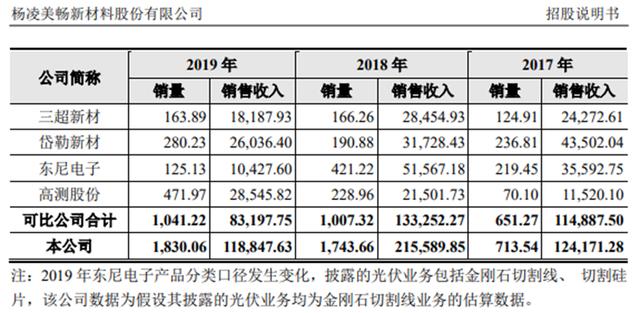

美畅股份招股说明书显示,至2019年,预计其国内和全球市场所占份额分别为47.31%和37.85%,占有率居于首位,营收连续多年超过A股金刚线切割行业上市公司总和。

显而易见,同上文美畅股份的案例一样,湖南裕能背后,想必有“高人”。翻查湖南裕能的前五大客户发现,在报告期,宁德时代与比亚迪合计销售收入,占比分别达到93.56%、91.10%和95.42%。

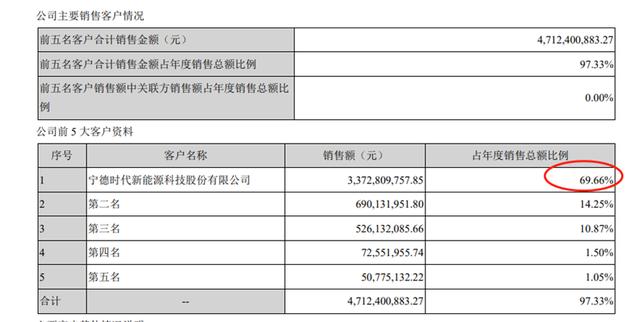

德方纳米也不遑多让。前五大客户集中度高达97.33%,宁德时代占比达到69.66%。

资料来源:德方纳米年报

翻开湖南裕能的十大股东,宁德时代与比亚迪赫然在列。宁德时代持股占比10.54%,位列第三;比亚迪占比5.27%,位列第七。考虑到第一大股东仅持股13.48%,这两位巨头持股量着实不低。

资料来源:湖南裕能招股说明书

2021年,在湖南裕能收入中,来自宁德时代的,从5.73亿上升至37.88亿;来自比亚迪的,从2.97亿上升到29.18亿。相比2020年,营收增加的60.72亿中,宁德时代和比亚迪联手贡献了58.35亿。

二王“加持”,将湖南裕稳稳推上磷酸铁锂王座,而后顺利IPO过会。

德方纳米与二位王虽也亲近,但毕竟不似湖南裕能,属“嫡系正支”。

锂电池的成本中,正极材料超过30%。在磷酸铁锂需求高企的背景下,一方面,出于产业供应链安全与话语权的考虑,电池厂商有必要深度绑定上游原材料供给,参股扶持电池材料厂商是一项明智决策;另一方面,被扶持企业上市,在财务层面也能带来收益。

03 未来竞争更为激烈

热门赛道自古便少不了资本的追逐,磷酸铁锂赛道引发了众多新势力的加入。

资料来源:各公司公告、鑫椤锂电、中信证券研究部

未来的竞争格局中,既有德方纳米、湖南裕能、湖北万润等老玩家,还有中核钛白(002145.SZ)、云天化(600096.SH)等钛白粉、磷化工的新玩家。

这类企业在原材料方面具备天然的竞争优势,无疑将对原有产业格局带来巨大的冲击。

可以预见的是,未来产能扩张加速,竞争更加激烈。